北京時間周四凌晨,美聯儲公佈6月利率決議。聯邦公開市場委員會(FOMC)以一致同意的方式決定維持利率區間在5.00%-5.25%,這也是去年3月啟動加息周期以來首次暫停行動。

美聯儲在季度經濟展望中上調瞭經濟、核心通脹和利率預測,就業市場有望進一步改善。美聯儲主席鮑威爾在新聞發佈會上表示,尚沒有對7月會議作出決定,反通脹進程正在進行,重申年內不會降息的立場。

鮑威爾:年內不考慮降息

決議聲明稱,在本次會議上保持目標區間穩定,使委員會能夠評估更多信息及其對貨幣政策的影響。與近幾次會議一樣,美聯儲重申在確定未來目標利率時,將考慮貨幣政策的累積效應,及經濟活動和通貨膨脹的滯後性影響。

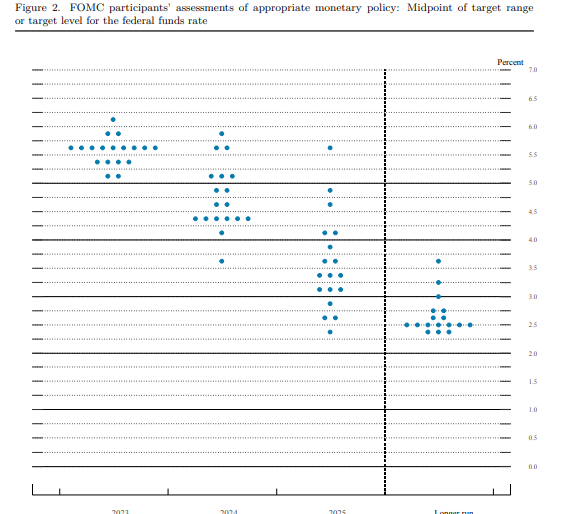

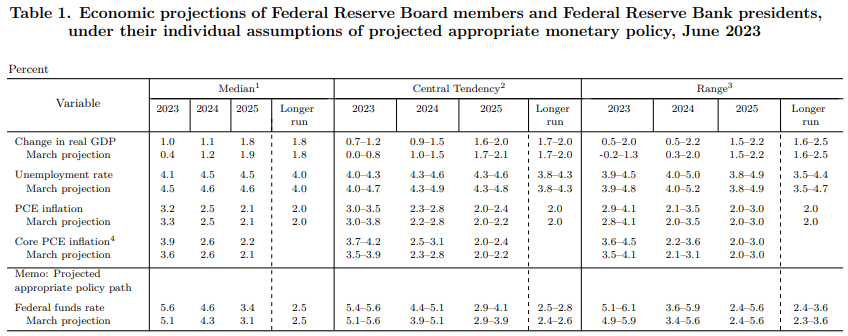

不過,最新利率預期和點陣圖令外界稍感意外。2023年聯邦基金利率中值為5.6%,較3月上調50個基點,暗示年內還將加息2次,2024年和2025年利率中值分別為至4.6%和3.4%,上修30個基點,長期利率維持在2.5%。

從反映利率預期的點陣圖分佈看,18個委員有9位預計年末利率目標區間為5.50%-5.75%,4位預計將加息1次,2位預計緊縮周期已經結束。相比之下,美聯儲內部對隨後兩年政策路徑分歧較大,支持2024年降息的委員有12位,其中年末利率目標區間在4.25%-4.50%或以下的委員有8位,2025年點陣分佈更為離散,利率中值主要集中在3.25%-3.50%。

美聯儲主席鮑威爾在發佈會伊始表示,本輪加息尚未對經濟產生實質影響。“我們已經將政策利率上調瞭500個基點,並繼續減持有價證券,緊縮政策的全部影響尚未顯現。”

在提問環節中,鮑威爾表示他不贊同用“跳過”(skip)一詞描述本次會議,隨著接近利率目標,逐步放緩(政策利率)緊縮節奏是合理的。他同時強調,在6月按兵不動後,7月的會議仍將是一場“實時”會議(live meeting)。

對於未來的政策前景,美聯儲主席透露,將考慮此前加息對經濟的影響。“幾乎所有委員都預計,在今年年底前進一步加息是合適的。但在這次會議上,考慮到我們已經采取的行動,保持目標區間穩定是謹慎的。”鮑威爾說。

美聯儲依然沒有對年內降息進行考慮。鮑威爾表示,在通脹顯著下降之前,他不會看到降息。“在通脹大幅下降的時候降息是合適的。再說一次,我們談論的是幾年後的事情。”。

經濟預期上調,通脹壓力分化

決議聲明顯示,上次會議以來,經濟活動繼續以適度的速度擴大, 就業增長強勁,失業率一直很低。

最新公佈的經濟預期概要(SEP)中,美聯儲將2023年GDP增速中值較3月下修0.6個百分點至1.0%,2024年和2025年分別下修0.1個百分點,至1.1%和1.8%,長期增速保持在1.8%。

對於銀行業危機和潛在的商業地產風險,鮑威爾表示,正在密切關註銀行業體系,評估信貸條件收緊的影響還為時尚早。商業地產的壓力不太可能是系統性的,行業會出現虧損,感覺這種情況還會持續一段時間。

美聯儲仍然高度關註通貨膨脹風險。 2023年PCE通脹率為3.2%,較3月下修0.1個百分點,2024年PCE通脹率2.5%,長期通脹率2.0%保持不變。不過,2023年核心PCE通脹率分別為3.9%,較3月上修0.3個百分點,2024年為2.6%保持不變。

談及通脹問題,鮑威爾稱對前景表示樂觀。“我幾乎可以說,我們需要看到的降低通脹的條件正在形成。但真正解決通貨膨脹問題需要一些時間。”他預計房地產市場價格將出現通貨緊縮,未來租賃價格將下降。服務業通脹回落出現“早期跡象”,關鍵是勞動力市場狀況逐步松動。

就業市場預期保持強勁,美聯儲預計2023年失業率為4.1%,較3月下修0.4個百分點,2024年、2025年失業率4.5%,下修0.1個百分點,長期失業率也維持在4.0%不變。

鮑威爾表示,勞動力需求依然過剩,失業率整體上處於歷史性低位附近。

如何平衡通脹和衰退風險

由於能源和食品成本的下降,美國5月份生產者價格PPI超預期回落,結合此前的通脹數據,美國物價壓力正在逐步緩解。

Oanda高級市場分析師厄拉姆(Craig Erlam)在接受第一財經記者采訪時表示,美國在通脹問題上取得瞭令人鼓舞的進展。不過現階段的數據還遠不夠完美,不足以確認緊縮周期已經結束,因此鮑威爾在講話中傳遞瞭強硬信號。

對於美聯儲而言,就業市場成為瞭通脹壓力的關鍵因素之一。前美聯儲主席伯南克近期發文稱,美國勞動力供應緊張和工資上漲開始對通貨膨脹產生更大的影響。“2021年開始的通脹飆升主要是由能源市場以及汽車和其他耐用品短缺引發的。隨著時間的推移,非常緊張的勞動力市場已經開始對通貨膨脹施加越來越大的壓力,這不會自行消退。隻有通過政策行動使勞動力需求和供應更好地平衡,才能扭轉源自勞動力市場過熱的通貨膨脹。”

市場對於暫停加息的決定存在著爭議,加拿大道明證券首席美國宏觀策略師穆尼奧斯(Oscar Munoz)認為,停止加息時間越長,經濟繼續以高於趨勢的速度擴張的時間就越長,就越難降低通脹。

美國銀行認為,美聯儲可能會在7月和9月分別加息25個基點。結合鮑威爾發佈會上有關放慢加息的言論,未來FOMC將謹慎地根據數據的演變保留下一步行動的選擇,政策利率路徑依然上偏。

不過自5月初美聯儲會議以來,喜憂參半的數據給瞭美聯儲內部充足的辯論空間。消費者支出繼續成為經濟推動力,勞動力市場的需求與可用勞動力供應之間的錯配問題依然存在。與此同時,制造業並未擺脫萎縮的困境,美聯儲持續關註銀行業風波後金融業壓力跡象對信貸發放的影響,從而加劇經濟不確定性和衰退風險。

牛津經濟研究院首席美國經濟學傢斯威特(Ryan Sweet)點評道,雖然美聯儲預計年內仍將加息2次,但除非通脹意外加速,否則這是不可能的。最近收緊的貸款標準和大量的國債發行相當於美聯儲加息25至50個基點,隨著通脹將明顯放緩,對美聯儲是否會恢復加息持懷疑態度。他預計,加息周期已經結束,然後在2024年初開始降息。

厄拉姆告訴第一財經,美聯儲目前維持瞭鷹派的立場,隨著政策效應的顯現,未來幾個月可能會看到經濟增長放緩,衰退仍然是有可能的。不過他認為,接下來美聯儲有望達到進一步控制通脹的目的,無論7月是否會加息,緊縮周期即將結束。

發表評論 取消回复