5月10日,在美國4月通脹報告出爐後,被視為“美聯儲喉舌”、有“新美聯儲通訊社”之稱的華爾街日報記者Nick Timiraos發文稱,通脹數據將強化美聯儲暫停加息的計劃。

Timiraos指出,美國4月CP1同比上升4.9%,連續第10次下降,這一情況說明通脹並未惡化且可能很快就會放緩。

其中,值得註意的是,美聯儲最愛“超級核心通脹”,除住房外的核心服務CPl同比放緩至5%一一這也讓市場將6月加息25個基點的概率,從此前的20%,降到數據公佈後的10%以下。

Timiraos稱,可以肯定的是,4月的通脹數據並沒有呈現出明顯放緩的跡象,也不足以讓美聯儲官員對於通脹降至2%這一目標有十足的把握,但現在美聯儲官員更加關註近期銀行業動蕩對於經濟狀況的影響。

因此Timiraos認為,美聯儲在6月和7月會議上可能會暫停加息,在加息之路上“放個暑假”,而後在9月決定他們是否已采取足夠措施使經濟降溫。

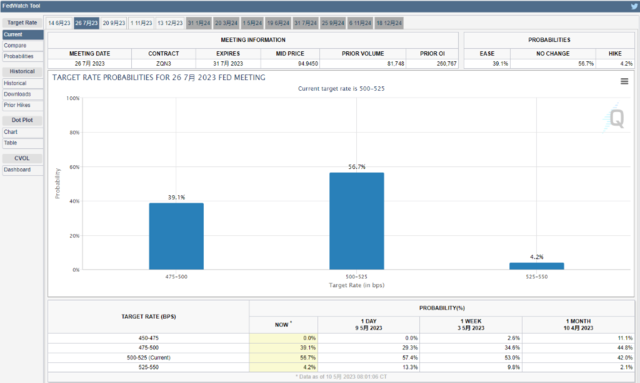

通脹數據發佈後,市場增加瞭對美聯儲降息的押註,美聯儲在7月降息的概率提高到瞭39.1%,9月份降息的概率提高到瞭近80%。

通脹數據不再是暫停加息的先決條件

Timiraos強調,美聯儲主席鮑威爾六個月前就曾表示,在迅速加息,將利率上調至16年高點的過程中,官員們並不一定將通脹數據視為暫停加息的先決條件:

在過去的一年裡,交易員重視每次關鍵數據的發佈,以推測美聯儲在下次議息會議上可能采取的行動。

周三的報告顯示,4 月份的通貨膨脹率為4.9%,低於2022年6月9.1%的峰值。核心通脹為5.5%,低於9月6.6%的峰值。

然而,美聯儲已暗示,在關鍵轉折點,個別數據的發佈對於下次會議的利率決定沒有多大用處。

Timiraos以去年11月美聯儲放緩加息腳步為例,那時盡管通脹數據沒有明顯改善,但官員們開始強調加息的滯後性影響,而現在情況也類似:

現在的情況與11月類似,美聯儲官員上周加息25個基點,將基準利率上調至5%—5.25%,為16年來的最高水平,以減緩經濟增長並對抗通脹。

在會後的新聞發佈會上,鮑威爾也列舉瞭他們可能會在下一次會議上暫停加息的原因,並暗示加息已接近尾聲。

Timiraos表示,當前因地區銀行的接連倒閉,美聯儲開始將目光轉向銀行系統的壓力及信貸緊縮的問題:

美聯儲周一發佈瞭今年3月銀行業危機後的首份半年度《金融穩定報告》,評價銀行業總體保持韌性,融資相對穩定、流動性充裕,但將銀行系統的壓力列為金融系統的近期風險之一,認為銀行系統壓力持續可能造成經濟顯著下滑,稱銀行信貸供應急劇收縮將推高企業和傢庭融資成本,可能導致經濟活動放緩。

換句話說,美聯儲認為它對加息將如何使經濟降溫有合理的理解,但當意識到銀行業壓力可能導致經濟超預期放緩時,美聯儲沒有把握這一情況在他們的掌握中。鮑威爾說,“這確實使”事情更加復雜拉。“信貸緊縮是另一回事。

Timiraos認為,上述美聯儲的暗示可能並不明確,但周二美聯儲的三把手、紐約聯儲主席威廉姆斯發表的講話,則進一步強化瞭美聯儲暫停加息的計劃:

每次有人問威廉姆斯美聯儲是否決定暫停時,他都表示反對,但隨後便提出瞭美聯儲實際上可以考慮暫停的理由,暗示對6月暫停加息持開放態度。

威廉姆斯沒有指出即將發佈的數據在決定美聯儲下一步行動中的重要性,但他強調瞭信貸環境惡化即將帶來更加的嚴重的滯後性影響。

Timiraos指出,從上述的眾多線來看,美聯儲可能會在6月和7月會議上暫緩加息,而後在9月決定他們是否已采取足夠措施減緩經濟增長:

到9月,美聯儲官員們可能會更好地瞭解銀行業面臨的困境,以及對經濟的後續影響,來實現美聯儲一直在尋求的使經濟和過熱的勞動市場有序放緩的目標。

不過,在華爾街分析師和經濟學傢看來,暫停加息不意味著美聯儲即將開始降息周期,何時降息的關鍵將是今年夏季通脹的降溫速度。而從當前的情況來看,降息的理由仍然不充分。

Comerica Bank 的首席經濟學傢 Bill Adams 在接受CNBC采訪時表示:

“首次降息的時機將取決於通脹放緩的速度,以及就業市場的降溫速度。就業形勢的緩解和通脹率的進一步下降將允許美聯儲最早在今年秋天開始降息。”

目前市場普遍認為,“滯漲”或將成為美國經濟最有可能的劇本,未來可能出現經濟增長放緩但通脹壓力持續上升的情況:

銀行業風波會導致金融體系自發”緊信用”,銀行放貨更加謹慎,企業和居民投資與消費支出下滑,拖累經濟增長。

與此同時,勞動力供給仍然不足,工資通脹仍有支撐。

發表評論 取消回复