Waste Management(WM)2023年首季經營表現平平,收入上升4.9%至48.9億美元,主要垃圾收集及處理量按年微升1.1%,較2022年同期按年增加4.2%,增幅下降3.1個百分點。經調整每股盈利(EPS)升1.5%至1.31美元。盡管業績平淡,但仍然優於市場預期。

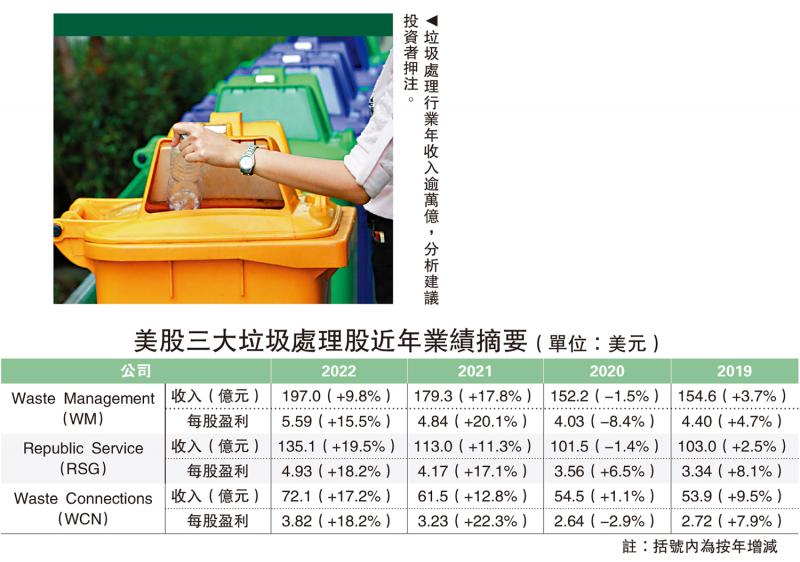

拉長時間觀察,2020年至2022年間,收入152億美元(-1.5%)、179億美元(+17.8%)、197億美元(+9.8%);經調整EPS為4.03美元(-8.4%)、4.84美元(+20.1%)、5.59美元(+15.5%)。2020年業績倒退,應該與新冠疫情有關。

再看WM管理層對往後業績展望,2023年度收入增長料介乎4%至5.5%,略高於疫情前的2018年、2019年度的2.9%、3.6%。2023年經調整經營EBITDA(除息稅、折舊及攤銷前盈利)料增6%至8%,2022年為55億美元。WM早前提出到2027年經調整經營EBITDA為80億至85億美元,換言之,每年增長幅度介乎7.7%至9%,與2023年指引相若。

盈利展望僅單位數增長

估值方面,過去四個季度EPS合共5.61美元,按6月12日收報價162.91美元,往績市盈率高及29倍,明顯高於標普500指數的20、21倍。另外,WM管理層對未來數年經調整經營EBITDA指引,換算隻有單位數增長;股價對比經調整經營EBITDA,超過兩倍。簡單從兩個標準看,WM估值都不算吸引。

綜合WM首季業績後的研究報告,大行目標價由162美元至200美元不等,大摩維持181美元不變;花旗調高6美元至186美元;高盛調高2美元至198美元。因此,愈靠近大行目標價下限,入市時就比較舒服。股價表現方面,自今年4月以來,WM股價在160美元水平有較好支持,即使在4月27日公佈首季業績當天,股價跌穿160美元,低見157.9美元(較上一個交易低3.4%),但收市報161.63美元。因此,股價跌穿160美元,不妨先行沽貨離場。

發表評論 取消回复