知名金融市場半月刊《格蘭特利率觀察傢》(Grant’s Interest Rate Observer)的創始人、著名金融歷史學傢詹姆斯·格蘭特(James Grant)表示,他認為未來將出現一個“長期的利率上升周期”,這將考驗已經習慣多年寬松貨幣政策的投資者的勇氣。他認為,投資者將難以擺脫多年來“逢低買入”的行為、零利率政策的心態以及對美聯儲的錯誤信任。

這位被視為傳奇人物的資深金融記者和評論員表示,隨著利率逐漸走高,他認為可能出現“長達一代人的債券熊市”。投資者隻能適應這種新的現實,並消除近幾十年來占主導地位的低利率世界的“肌肉記憶”。

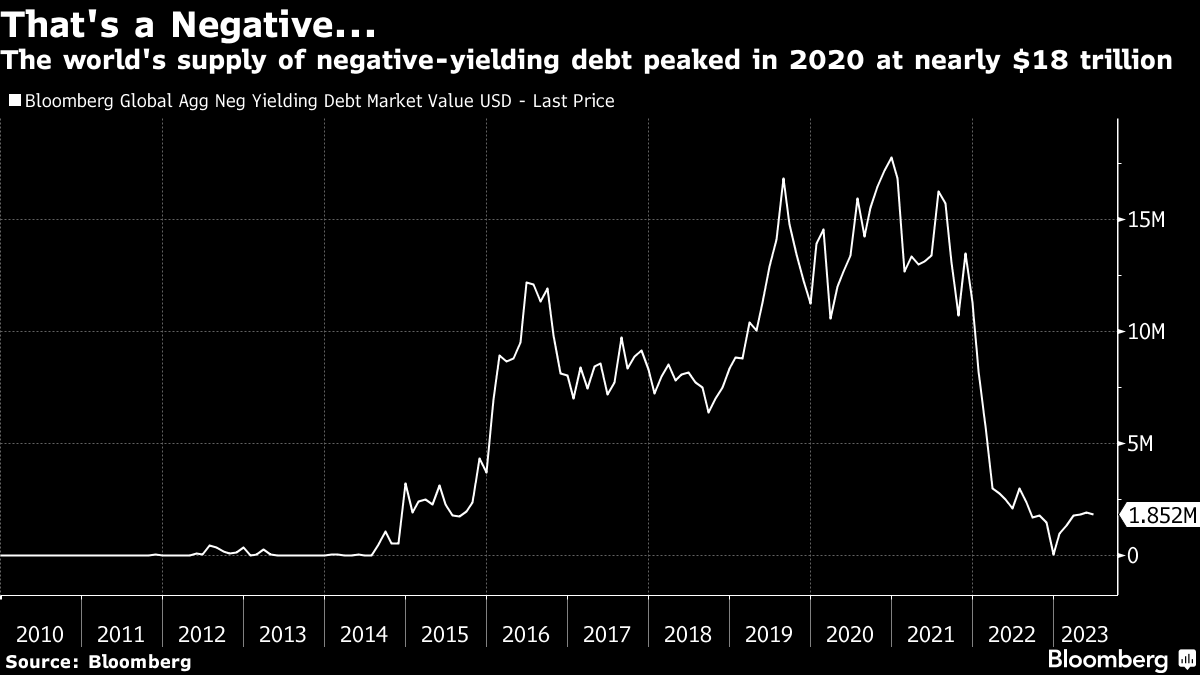

格蘭特在最新一期的Odd Lots播客節目中表示:“我推測,我們正進入一個利率上升的長周期。”他觀察到,在2020年和2021年,有難以想象的大量債務證券被定價為收益率低於零。彭博社的負收益債券指數在2020年底達到近18萬億美元的峰值,去年隨著世界各國央行提高利率以抑制通脹,該指數幾乎降至零。目前仍有1.85萬億美元的債券收益低於零。格蘭特說,這是“對一種資產類別無條件看漲的最不尋常的表達”,但如果我們開始進入類似於長達一代人的債券熊市,即收益率上升、價格下跌,“我一點也不會感到意外”。

即使美國經濟陷入衰退,長期利率也可能走高——根據收益率曲線等傳統衡量標準,債券投資者似乎正在為這種情況做準備。格蘭特說,這可能會導致美聯儲暫時降息,但更廣泛的利率軌跡仍將上升。例如,從1946年到1956年的十年裡,長期國債收益率上升瞭100個基點,即1%,可見這是一個相當緩慢的過程。

盡管利率在過去一年半裡飆升,但格蘭特指出各個市場仍存在投機過度和持續過熱的跡象。例如,住房本應是對美聯儲加息高度敏感的領域,但房屋建築商庫存仍接近多年高位。格蘭特說,在收益率曲線的短端,利率已經從零上升到5%以上,“難道你不認為住宅建築商會受到重創嗎?但相反,住宅建築商緊隨英偉達之後,讓人懷疑他們生產的是計算機芯片,而不是房子”。同時,對私人信貸的需求持續旺盛,格蘭特說人們將其視為金融領域的重大創新。

“對我來說,整個私人信貸業務聽起來就像是用更漂亮的瓶子裝著同樣的葡萄酒。”他說,市場仍然被“為融資而融資”所撕裂,進一步的脆弱性將在適當的時候暴露出來。他警告說,那些持有“還沒有什麼大破壞”悖論的人,請耐心等待。格蘭特還指出瞭英偉達狂熱現象的荒謬性。最近,人工智能狂熱給該公司股票帶來瞭1萬億美元的市值,目前該股的市盈率約為30倍。

多年來,格蘭特一直對美聯儲秉持著嚴厲的批評態度,他說,美聯儲多年來給經濟和市場造成瞭很多傷害,其中大部分是“無意的,但並非完全不可預見的”。他強調,在一段時間內,美聯儲人為壓低利率,徘徊在0%或接近0%的水平,這是當前許多投資者努力應對的充滿挑戰環境的根源。

發表評論 取消回复