经常有人问,什么是储蓄分红保险? 储蓄分红保险值得买吗? 香港储蓄分红保险是什么样的? 跟大陆有什么区别? 哪些人适合购买香港储蓄分红保险? 购买香港储蓄分红保险要注意什么? 在香港分红储蓄红利保险受法律保障吗?

...

面对诸多问题,我想普及一下香港的储蓄分红保险,或许对大家在当前环境下的美元投资有所帮助。

什么是储蓄分红保险

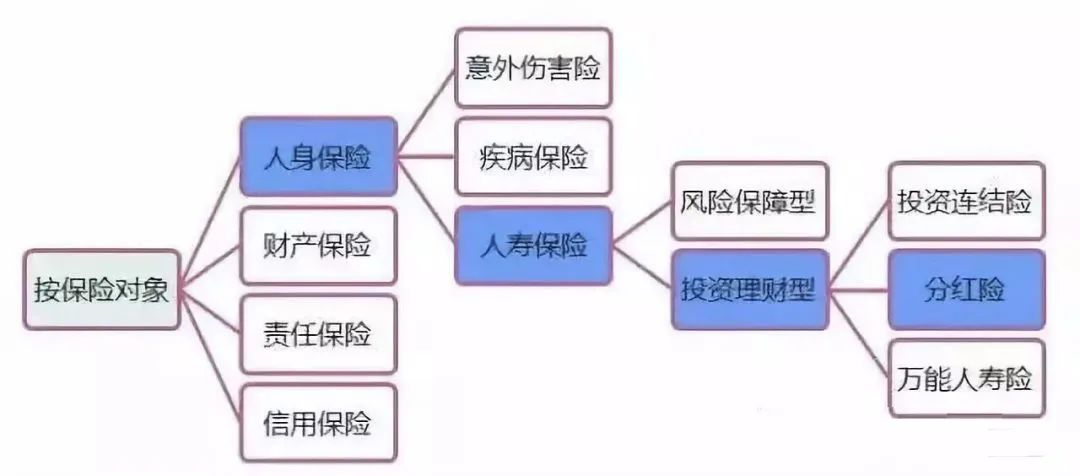

*保险分类(按保险标的)*

一般情况下,根据投保对象的不同,保险产品分为以上几类。 如图所示,分红保险是分支之一。

分红保险在国际市场上有着悠久的历史。 世界上最早承认人寿保险分红是在1776年,当时英国公平人寿保险公司首次将其利润的10%返还给投保。 在国外,分红保险已被发达国家使用了200多年,是用来抵御通货膨胀和利率变动的主要保险类型。 2000年获准引进中国,一经引进便大受欢迎。

简单来说,分红保险就是一种既有保障功能,又能获得红利的保险。

储蓄分红保险兼具储蓄功能和分红性质,兼具身故赔偿功能。

储蓄功能是指在保险期间,如果没有发生意外,保险公司会在约定的时间返还一笔钱给保险受益人,类似于银行的零存款、一次性取款;

分红性质主要来自保险公司的年终分红,所以选择盈利能力强的保险公司很重要;

储蓄分红保险也具有与传统保障型人寿保险相同的保障功能,体现在为被保险人身故支付保险金。 如果被保险人不幸身故,保险公司将按保单给付身故赔偿金和累积红利。

所以,储蓄分红险是以足额生存存款为保障,每年都有分红。 分红利息略高于银行定期存款,利息和股息无需缴纳个人所得税。 该产品的运作原理可以简单理解为将资金交给保险公司的专业投资团队进行管理,并在一定时间后获得投资回报。 在此期间,投保享有相应数额的身故保障。

香港储蓄分红保险的优势

一、合理合法配置境外及美元资产

香港的储蓄保险统一以美元计价。 美元是全球流通的货币,也是许多国家的储备货币。

香港保险属于离岸资产,不纳入征税范围,避债避税。 香港的保险公司更注重个人隐私,尊重和保护个人财产; 各大保险公司都在百慕大注册,资金更安全保密。

2、锁定风险,有效规避未来可能出现的遗产税

美元储蓄分红保险的初衷是为客户长远的未来做规划,比如子女教育、养老规划等。因此,如果想在短期内实现一定的资产增值和获取,不建议购买香港分红保险。

在内地和香港,很多人买保险,尤其是大额寿险,还有一个很重要的原因——身故理赔免税(资本利得税和遗产税)。

虽然中国没有遗产税,但向富人征税是各国政府的共识。 从2017年开始的CRS也能看出这一点。在内地肆虐的房产税,也是遗产税的先行军。 索赔完全免税,不会进入遗产正义和分配的复杂重复过程。

保险产品除了极具吸引力的免税特性外,还具有优秀的继承特性:可以指定受益人和分配比例。 这种继承安排不像遗嘱需要去公证处公证,也不像其他需要所有合法继承人同意的安排,很好的保护了财产的隐私和安全,而且可以最方便的分配随心所欲。

3. 高回报,低风险

香港保险采用复利分红的方式。 一般复利6-7%,相当于至少10%的单利,这部分收益是持续稳定产生的,后期资金会呈指数级增长; 大陆年金保险长期客户的回报率在3%左右,在几十年之后,绝对数额的差异非常大。

这是因为香港作为自由贸易港和亚洲金融中心,投资渠道无限,可以进行全球投资。 在投资策略上具有较高的自由度,中长期权益类资产占比较大(60%),固定收益类资产占比较小; 内地资本市场尚不成熟,不仅监管对保险公司的投资权益比例有限制,而且保险公司自身出于风险控制的考虑也不敢多配置。 事实上,按照内地保险公会2018年底披露的15万亿元投资方向,最大的投资是债券,占比40%,而股票+公募基金占比仅为10.8%。

因此,在同等风险等级的理财产品中,香港储蓄保险堪称最佳。

来港配置储蓄分红保险

受法律保护吗?

其实只要你亲自去香港买,找大保险公司买,你的保险是受香港法律保护的。

只有在香港签订的香港保险合同才受香港法律保护,否则可能成为地下保单,不受香港法律保护。 因此,国内客户投保香港保险必须亲自到保险公司进行身份验证,以确保您亲自前来投保。

分红 适合哪些人?

1、想要配置海外资产者

香港保单大部分为美元保单,可以合理合法地将人民币资产转换为美元境外资产,安全便捷。 配置海外资产的原因有很多,但对冲货币贬值风险是一个比较常见的原因。 近一两年人民币的贬值趋势,催生了香港大额储蓄保单的诞生。

2、高净值人群

高净值人士通常会考虑资产保密、财富传承、风险规避等诸多问题,因此往往会选择配置海外资产。 从数据来看,近年来,我国高净值人群配置海外资产的比例越来越高。 香港是中国最重要的离岸资产管理中心。

3. 想减少税费的人

这主要是为了遗产税。 我国虽然还没有正式开征遗产税,但近年来各种小道消息不断流传,立法工作不断推进,人们的资产清晰可追溯(如不动产登记等),奠定了基础为未来征税的民意、法律依据和现实条件。 . 作为资产配置的工具,保险本身不计入遗产税。 其次,为了引进资金,香港已经取消了遗产税。 所以很多有钱人都会选择香港储蓄保险来避税。

4. 没有时间/精力/能力理财的人

很多人质疑储蓄保险的原因之一是,虽然银行理财收入全面下降,但有人觉得不受15年投资限制,仍能取得较好的回报率。循环。 在香港储蓄保险中,每家公司基本上只有一两个主要产品。 选择不多,但更容易做决定。 一次性购买,解决一笔钱的长期安排。 购买后无需注意,取款时通知公司即可。 无需金融技能,投资交给专业人士打理,降低风险。 这些特点对那些没有时间/精力/能力的人来说极具吸引力。

5. 砍党

由于储蓄保险投资回报期长,提前退保收益率不高,甚至会血本无归。 但是他的砒霜,我的宝贝,这个特点对于疯狂的剁手党来说是一种制度约束,可以让这类人强制性的储蓄,对自己未来的生活有一个长远合理的规划。

6、投资目标明确者

许多人购买此类产品的目的是为退休储蓄或为孩子准备出国留学或买房的资金。 需求本身是 15 到 20 年后的,所以他们对长期特征没有那么敏感。 .

当然,以上人群的需求是重叠的。 例如,高净值人士通常更关心海外资产的配置,更愿意为了简单方便而牺牲一定的收入。

购买香港储蓄分红保险要注意什么

产品好不好因人而异,没有统一的标准。 以下几点值得关注:

一、计划的收益及历史分红数据

前面说了,储蓄分红保险计划的收益是预期收益,其中很大一部分是非保证部分。 非保证部分能否达到预期是我们关心的。 目前,根据GN16的指引,香港的保险公司每年都会发布分红报告,向投资者解释今年的分红是否达到预期。

2. 产品生命周期

每个企业都有自己的生命周期,每个产品也有这样的生命周期。 如果产品处于起步阶段和成长期,有很大的成长空间。 如果产品发展到成熟阶段,你跟进,基本上收入会下降。

首先,一个新推出的产品肯定能赚到不少钱。 一方面是因为一个新开发的产品盘子比较小,有一些优质的投资项目。 另一方面,它需要成为一个模型,让后续的购买者有信心。

三、公司实力

购买储蓄分红险产品时,还是要看公司的实力。 公司只有强大了,才能拥有一定的历史资产作为稳定的资金,才能保证在一些重大危机中稳健经营,不至于遭受重大挫折。

4、提取方法

很多顾问在介绍这种人寿保险的时候,都会演示多少年提取多少,还有多少余额。

5、汇率风险

这类人寿保险所能做的就是“平衡汇率风险”。 人民币未来汇率走势难以判断。 只能说选择一部分美元投资是比较平衡的做法。

編輯:碩谷新聞聚合

發表評論 取消回复