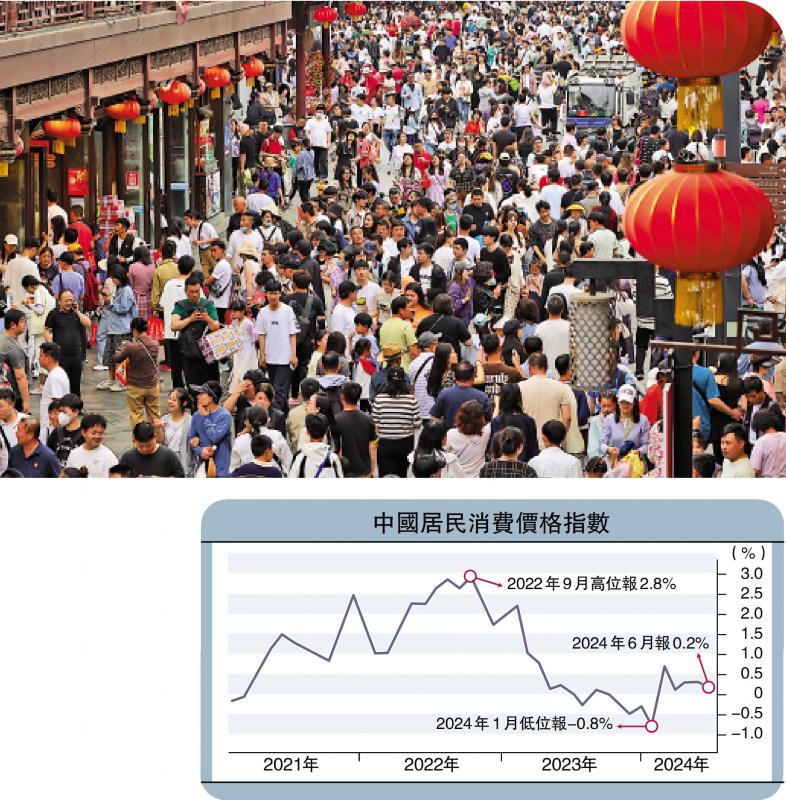

圖:除瞭防止進一步的通貨緊縮,貨幣政策更重要的目標應該是防止經濟失速和保證充分就業。

國傢的貨幣政策不僅直接影響該國樓市、股市、物價和匯率,也影響總需求,是該國經濟是否能夠達到潛在增長水平、是否能夠實現充分就業的關鍵變量。時值全面深化改革之際,中國貨幣政策的目標是否會改變呢?

過去幾年,在央行政策實踐中體現的政策目標至少包括:防止通貨膨脹,防止房地產泡沫,防止股市泡沫,防止人民幣匯率貶值。這些目標當然都有其歷史合理性,但如今為什麼說它們應該成為“過去式”呢?因為中國經濟情況已經變瞭。

匯率要以我為主靈活多變

對中國經濟而言,當下最不缺的就是強大的生產和服務能力,但如果決策觀念仍對幾十年前的“通脹陰影”揮之不去,仍把防通脹當成貨幣政策的首要目標,無疑是不明智的。

除瞭防止進一步的通貨緊縮,貨幣政策更重要的目標應該是防止經濟失速和保證充分就業,絕不能因為貨幣供應不足和實際利率過高,而讓經濟長期低於潛在增長率。各國都賦予央行巨大的權力,而與這些權力相伴的,則是要求其承擔重大的責任。排在各國央行責任之首的,基本都是經濟增長和充分就業。

事實上,各國央行都把資產市場作為其貨幣政策目標之一。不同的是,歐、美、日本、印度等國傢的央行都長期支持股市和樓市上漲;而中國貨幣決策部門則長期把防止地產泡沫、股市泡沫當做主要任務。雖然中央政府明確化解房地產風險、提振股市信心,但並沒有明確把這個責任與央行關聯。

至於人民幣匯率目標,不應該追求僵化的穩定,而是應該以適當的彈性滿足本國經濟戰略需要,以我為主、靈活多變,把短期適當貶值的積極效果和長期升值的戰略目標有效結合起來。

對當前中國經濟而言,如果選擇大幅降息,短期會造成人民幣一定的貶值壓力,但降息同樣會促進經濟增長、增加就業、大幅提高樓市與股市的估值,從而顯著提高中國資產的吸引力。一旦外資追逐中國資產,更多來華投資,加上貶值帶來更大的出口順差,則必然有利於人民幣的長期升值。一個國傢的匯率,短期受貿易順差和資本項目息差交易的影響,長期還是經濟增長率決定的。

當前中國貨幣政策,首要目標應該是確保經濟增長不低於潛在經濟增速、確保充分就業,其次應該是化解房地產風險、促進中國資本市場的繁榮,最後才應該是以我為主的、靈活多變的人民幣彈性匯率政策。

十多年來,中國貨幣政策一直受到所謂“貨幣超發論”的制約與影響,僅把貨幣供應量和GDP做個減法或除法,就得出貨幣超發的結論,這也是一種完全不考慮中國經濟結構變化和經濟貨幣化的“過去式”思維。

無論是用M2(廣義貨幣供應),還是社會融資總額指標,跟GDP做直接簡單對比,都是錯誤的,因為貨幣供應不僅是為瞭滿足實體經濟生產和交易的需要,還要滿足資產市場的交易需要和居民儲蓄的需求。若把市場合理的貨幣需求、貨幣流動性都減去,剩下的貨幣供應是否滿足經濟增長的需要?顯然,從PPI、CPI的數據來看,實體經濟的流動性是不足的。

有一種錯誤的看法認為,國企錢多、商業銀行錢多,就是貨幣超發。然而,貨幣供應量是多還是少,是看市場化的領域,還是看非市場化的領域?衡量貨幣超發還是不超發,不是看商業銀行錢多不多,國企錢多不多,而是看民營企業和中小微企業資金是否短缺。如果很多民營企業因為貨幣緊缺、資金鏈斷裂而減少投資,甚至關門、倒閉,那麼,總體上還是貨幣供應不足。

另一種錯誤觀點認為,傢庭儲蓄還在增長,所以貨幣供應並不少,甚至有人說這是“貨幣流動性陷阱”。這是沒有弄懂貨幣流動性陷阱的基本定義,其真實定義是:當利率降到極低、降到零以後,消費投資還不活躍,儲蓄還增長。中國的利率基本沒有下行,更沒有降到零,貨幣流向傢庭儲蓄,不是“貨幣流動性陷阱”,而是合理的貨幣流動性需求。

警惕結構性政策的通縮效應

總之,所有以結構性和空轉為理由來證明“不缺錢”的邏輯都是錯誤的,除非你真能夠改變這樣的結構和貨幣流向。反之,如果過去十年是這樣,未來十年的貨幣結構和流向仍然是這樣,那怎麼辦?民營企業、實體經濟、資本市場、房地產市場這些貨幣流動性不足的領域怎麼辦?我們應該承認體制的特征、接受市場的選擇,在短期體制性和結構性特征無法改變的情況下,不但要承認最有效的貨幣政策還是總量政策,而且要警惕某些結構性政策的緊縮效應。

全世界的貨幣政策都隻管總量,而把結構和貨幣流向交給市場──隻要中國貨幣供應像美國、日本那樣足夠多,中國民營企業、實體經濟、資本市場、房地產市場都不會缺錢。如果利率降到足夠低,像疫情期間歐洲、美國,以及今天的日本一樣接近零利率,中國的民營企業、中小微企業的信貸融資成本也會足夠低。

那種把實體經濟貨幣需求和其他領域的合理貨幣流動性需求對立起來,或把M2跟GDP做減法、做除法的傳統貨幣供應理論,雖然能夠引發社會認同和共鳴,但並不是評估中國貨幣流動性是否充裕的科學算法,而是誤導貨幣決策的錯誤認知,是完全不考慮中國經濟貨幣化進程的認識。全世界的貨幣理論都在進步,我們更不能把自己故步自封、作繭自縛在幾百年前的傳統貨幣理論中。

最新又出現的一種錯誤觀點,認為房地產和地方融資平臺貸款在減少,所以相應的貨幣供應量也應該減少,因而社融和M2增速從兩位數降到8%、7%,甚至更低,都是合理的。如果這樣的話,那由於房地產和地方平臺融資的減少而導致的GDP減少是否也能被接受?因此而減少的幾千萬就業也可被接受?一個舊領域塌陷的時候,必然有新經濟領域在崛起──如果國傢沒有把經濟增長目標調低到3%,而是積極支持新的經濟增長點,那麼央行用這樣的理由來減少貨幣供應量,是否太“急切”瞭呢?

改革需要寬松幣策支持

在房地產市場流動性不足、股市流動性枯竭、實體經濟通貨緊縮、民營經濟貨幣流動性不足等背景下,居然還出現瞭社融負增長、M2增速不斷下降、M1負增長等貨幣緊縮措施,這在全球范圍內都是匪夷所思的。為瞭滿足房地產市場、股市、債市、實體經濟、居民儲蓄等各種貨幣流動性需要,我們應盡快告別作繭自縛的傳統貨幣供應理論,解放思想、實事求是,盡快實施全面量化寬松政策,開足馬力支持中國經濟健康發展。

所有的學者都可以談論自由市場經濟,批評凱恩斯主義,縱論貨幣政策不能提高潛在增長率,唯獨央行不能。這是因為保持實際經濟增速不低於潛在增速,才是央行的第一職責。不僅如此,改革同寬松的貨幣政策不僅不矛盾,而且全面深化改革更需要寬松的貨幣政策來支持。

試想一下,在醫生動手術的時候,護士如果停止輸血、輸液,手術還能成功嗎?如果停止輸血輸液造成病人死瞭,算手術失敗嗎?不要忘記,無論是蘇聯的休克療法時期,還是東南亞金融危機之後的西方救助條件,在貨幣緊縮方面,它們帶來的都是同樣錯誤的藥方。

發表評論 取消回复