中國人民銀行今日(7月8日)宣佈,為保持銀行體系流動性“合理充裕”,提高公開市場操作的精準性和有效性,從即日起將視情況開展臨時正回購或臨時逆回購操作,期限為“隔夜”,采用固定利率、數量招標。受訪專傢表示,人行創設的貨幣政策新工具,相當於構建瞭貨幣市場的“利率走廊”,有助於豐富貨幣政策工具箱,達到更及時、精準、快速調節市場流動性的目的。新工具不僅可滿足機構對流動性的需求,維護金融市場平穩運行,更可防范資金“空轉套利”。

“人行新的貨幣政策工具,有助於豐富貨幣政策工具箱,可更及時、精準、快速地調節市場流動性。”招聯首席研究員董希淼分析,當市場流動性緊張時,人行可通過臨時逆回購操作,滿足機構對流動性的需求,達到維護金融市場平穩運行的目的;反之,當市場流動性過剩時,人行可通過臨時正回購操作,回收市場流動性,防范資金“空轉套利”。

董希淼提醒,2013年6月20日,隔夜拆借利率一度沖高至25%,質押式回購利率亦沖高到30%,貨幣市場的恐慌情緒蔓延至整個金融市場,一定程度對金融穩定構成影響。他並指,近年來多次“錢荒”事件的發生,凸顯瞭人行創新貨幣政策工具,對市場流動性進行臨時幹預的必要性與重要性。

構建貨幣市場“利率走廊”

光大銀行金融市場部宏觀研究員周茂華認為,新貨幣政策工具的創設,可提高公開市場資金面調控效率與精準度,確保流動性的合理充裕,從而影響債券市場預期。通過公開市場與人行借券出售的有機配合,引導市場回歸常態,防范潛在的資產泡沫或利率風險。

“人行創設臨時正、逆回購操作工具,相當於構建瞭一個貨幣市場的‘利率走廊’。”周茂華強調,該“利率走廊”較此前收窄,當市場利率偏離新“走廊”的上限或下限時,預示市場資金面出現過松或過緊,人行可依據市場實際,啟用臨時正、逆回購操作,確保流動性合理充裕,“當市場利率運行在‘走廊’內時,市場有望保持平穩”。

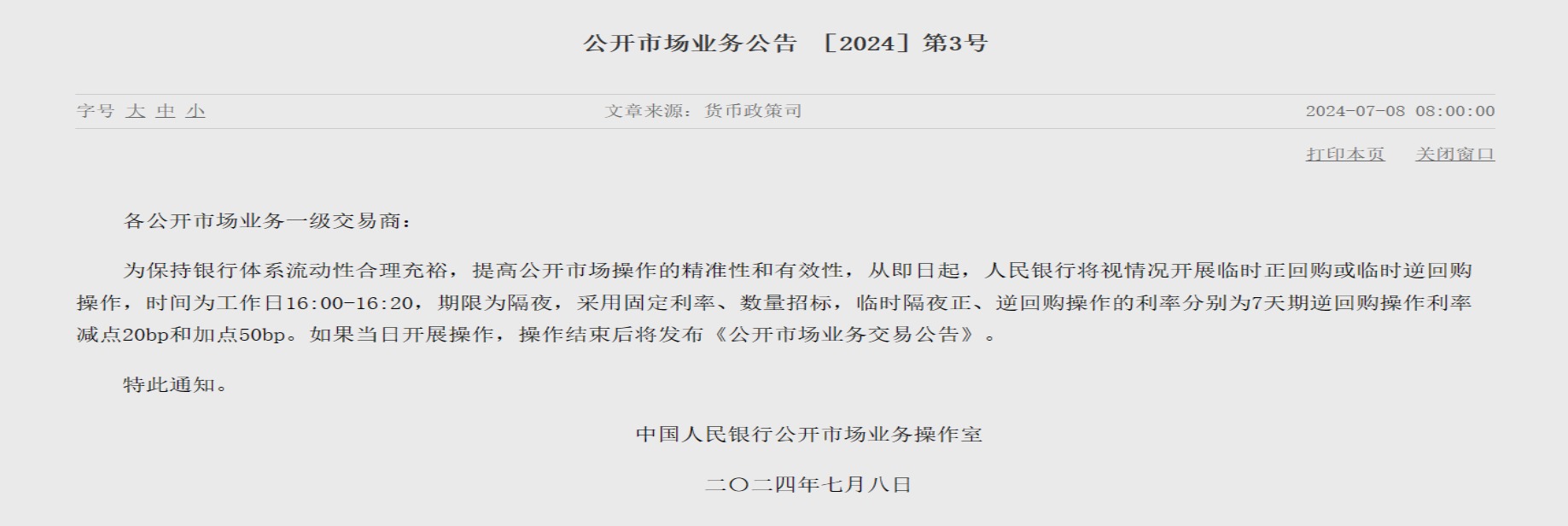

人行介紹,臨時隔夜正、逆回購的操作時間為工作日的16:00至16:20。此外,臨時隔夜正、逆回購操作的利率分別為7天期逆回購操作利率減點20個基點和加點50個基點。若當日開展操作,操作結束後人行將發佈《公開市場業務交易公告》。

臨時正、逆回購操作時間方面,周茂華認為,公開市場操作的時間本身就具靈活性,人行需綜合考量市場資金面狀況、宏觀經濟,以及貨幣政策目標等因素,“16:00至16:20的操作時間,臨近債市收盤,有助於更好穩定尾盤市場,並向市場釋放政策取向信息”。

下半年降準降息均有空間

展望未來,董希淼相信,得益於貨幣政策新工具的創設,未來人行可在月末、季末、年末等流動性敏感時段,通過臨時正、逆回購操作,對市場流動性進行有針對性的調節,保障市場流動性合理充裕,以及金融市場的穩定運行。他並指,從臨時隔夜正、逆回購操作利率安排看,可能與操作時的市場流動性情況相匹配。

周茂華預計,下半年人行政策料續“穩健偏松”基調,並繼續加大政策實施力度,貨幣政策對實體經濟的支持度有望進一步加大。考慮到現時低利率環境,以及經濟結構的持續優化,未來降準、降息等仍在人行政策工具箱中,但政策實施將綜合權衡穩增長、防風險,並兼顧內外部的均衡。此外,人行亦會綜合運用總量、結構工具,挖掘利率改革潛力,保持市場流動性合理充裕,以及政策傳導的暢通,通過配合好積極財政政策實施,引導金融機構均衡投放信貸,促進消費和內需的加快恢復,推動投資、消費成本的穩中有降。

公開資料顯示,人行1998年開始建立公開市場業務一級交易商制度。從交易品種看,公開市場業務債券交易主要包括回購交易、現券交易、發行中央銀行票據。其中,回購交易分為正回購、逆回購兩大品種。正回購是人行向一級交易商賣出有價證券,並約定在未來特定日期買回有價證券的交易行為,是人行從市場回收流動性的操作;與之相對的,逆回購為人行向市場投放流動性的操作。

發表評論 取消回复