撰文 | 吳先之 文燁豪

編輯 | 王 潘

4月15日與16日,市場調研機構IDC與Canalys相繼發佈瞭今年第一季度全球智能手機出貨數據。

Canalys數據顯示,今年一季度全球智能手機出貨量同比增11%,而IDC研報顯示,同期增速為7.8%。兩傢機構的數據雖有不同,但出貨量都保持瞭增長,表明行業復蘇並未結束,市場情緒仍透露出積極信號。

兩傢機構還在另一個問題上保持瞭一致:小米與傳音分別坐上瞭全球第三和第四的位置。Canalys分析師指出,“市場的價格兩極分化日益嚴重,隨著小米和傳音推出新產品,入門級細分市場已經飽和。”

據瞭解,去年全年小米全球出貨量約為1.46億部,其中超1億部進入瞭海外市場。而傳音的出貨量幾乎全部面向海外,去年全年出貨量稍遜小米,為9490萬部。

2016年是中國市場的巔峰時刻,彼時國內手機出貨量占全球的34%,隨後一路下行,截至去年,國內手機出貨量在全球占比為24%。失速加劇內卷,因此出海成為國內智能機廠商的重要增長來源。過去幾年,盡管小米手機在國內市場遇到諸多挑戰,傳音甚至沒有著力到國內市場,兩傢抓住海外增長機會,仍然可以在全球市場中占據一席之地。

從市場情況看,即便坐上全球第三、第四,在非洲、拉美、東南亞市場,由於兩傢都高度依賴入門級產品,接下來或將在海外持續纏鬥。

小米海外“以價換量”

海外市場是小米手機最穩固的“糧倉”,也是消化庫存的重鎮。

1月,東南亞市場整體保持瞭較高的景氣度,其中前五大市場(印尼、菲律賓、泰國、越南、馬來西亞)同比增長20%。受益於中低端市場拉動,小米與傳音雙雙爆發,其中小米單月同比暴增128%,出貨量從600萬增長到1300萬。

而在印度市場,小米依靠入門級Redmi 13C 5G(100美元起)和提前上線的POCO X6(200美元起)系列的共同推動下,增速位居市場第一。三個性價比系列密集發佈,縮小瞭與三星的市場份額差距,助其超過vivo,成為當月出貨量榜眼。

作為重要的性價比市場,印度讓小米既愛且恨。

即便次大陸存在巨大不確定性與制度彈性,仍然無法阻擋其成為小米重點發力的海外市場。今年1月4日,小米子品牌POCO發佈瞭X6與X6 Pro兩款新機,X6對應高通版Redmi Note 13 5G,X6對應Redmi K70E,3月中旬發佈的POCO X6 Ultra則對應Redmi Note 13 5G聯發科天璣版。高舉性價比大旗,使得小米在100-300美元的機型中脫穎而出。

對印度的重視的確換來瞭爆發,X6系列開售2天,小米在印度推特上發佈Redmi Note 13 5G銷售額突破100億盧比(約合8.65億元人民幣)的戰報。

在營銷中,小米對當地市場進行瞭頗有針對性的“情緒按摩”,話術中提到“Redmi Note 13 5G系列是為印度消費者量身定制的”。事實上,Redmi Note 13系列早在去年9月21日便在國內發售,且在當年11月、今年1月兩次降價後,在線上渠道已跌破千元,靠著持續降價,開售四個月後國內市場銷量為320萬。

除瞭南亞與東南亞外,小米還將其入門級產品(Redmi 13C)的優勢復刻到瞭非洲與拉美,因而去年第四季度,上述兩大市場也保持瞭較快增長。其中非洲市場同比增長88%,拉美市場同比增長42%。

小米在入門級產品的優勢可以概括為“低ASP優勢”,即在國內由Redmi首發,讓小米性價比“紅旗不倒”,再以三個月為周期循序向海外推進。這三個月時間,持續的高動銷能力,讓小米在供應鏈方面有更大議價權。隨著成本持續下探,以及國內市場搏殺後,小米旋即在海外大殺四方。

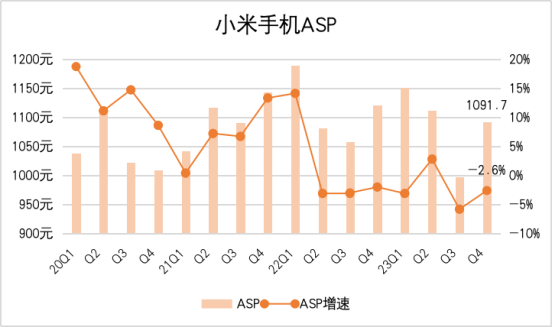

截至去年第四季度,小米出貨量由3270萬部增長至4050萬部,大增23.9%,很大程度上受益於海外市場的“極致性價比”策略。該策略的好處是直接拉動銷量,而壞處則是諸多中低端機型爆發,導致小米手機ASP持續下探。

從2022年第二季度開始的七個季度內,僅去年第二季度受小米13Ultra發佈,略有抬升外,其餘六個季度,小米手機ASP皆同比回落。尤其是去年第三季度,小米ASP多年以後再度破千,為997元,同比下跌5.8%。

自2021年起,小米為應對全球消費電子寒冬,開始區隔國內與海外市場。在國內向上做高端化,在海外則推行“以價換量”,這個策略總算在去年第三季度結束瞭持續數個季度的萎靡,手機出貨量首次連續兩個季度增長。海外以價換量還極大地消除瞭庫存負擔,從2021年第三季度的581.8億元縮減到去年第四季度的466億元。

傳音的壁壘與負擔

全球智能手機市場競爭激烈的環境中,除瞭小米之外,傳音亦以其迅猛的增長態勢惹人註目。

一直以來,傳音之於國內互聯網語境,都是既熟悉又陌生的存在。一方面,作為中國廠商,傳音海外作戰能力強悍,在非洲市場更是毫無爭議的“非洲之王”;另一方面,傳音基本不涉足國內市場,這使得其國內知名度略低,很多國內用戶甚至沒有聽聞過傳音的名字。

但這,並不妨礙傳音在全球市場交出不俗的答卷。財報顯示,2023年,傳音手機全球銷量高達9400多萬臺,總收入為623.92億元,同比增長33.9%。其中,傳音營業利潤更是同比增長122.55%,達到67.48億元。

而這,亦使傳音擠掉多傢國內主流手機廠商,成功升至全球第五大手機制造商的行列。

對此,傳音將原因歸結於其對新興市場的持續開拓、產品升級,以及產業結構升級與成本優化,但從長遠來看,傳音之所以能依托海外市場成為手機賽道的黑馬,離不開其紮實的本土化策略。

具體而言,傳音在本土化層面,祭出瞭逐級推進的“三令箭”。

首先,在非洲市場,影響用戶購買意願的,並非所謂高大上的大模型需求,而是最本質的價格。因此,在定價層面,傳音精準適配瞭不同區域市場的消費水平,智能機入門機型售價僅為50美元左右,幾乎是在用低價策略重新定義瞭入門級手機市場的遊戲規則。

其次,傳音亦將核心用戶客群的需求,融入瞭產品設計層面,幾乎做到瞭“事事有回應”——除瞭為人熟知的“美黑”功能以外,非洲用戶經常需要使用多個SIM卡來規避高昂的通信費用,而基於這一點,傳音在當地率先推出瞭支持四SIM卡的機型,讓用戶無需攜帶多部手機,便能輕松適應不同的流量計劃和通話費率。

此外,非洲地區電力供應不穩定的情況,則被傳音的超長待機大電池解決;而面對晦澀的非洲本地語言,傳音亦進行瞭適配,支持包括阿姆哈拉語、斯瓦希裡語和豪薩語等多種非洲本地語言,進一步增強瞭產品的親和力。

如果說,硬件層面的適配,是打入當地市場的敲門磚,那麼伴隨產品展開的服務,則牢牢綁定瞭用戶。而這,使其建立起瞭其他手機廠商難以短期復刻的優勢。

比如基建層面,傳音一方面在非洲擴展其物流網絡,例如在吉佈提設立基地,以提高交貨時間和運營效率;一方面則推出Calcare這樣的服務中心,為海外用戶提供本地售後支持——據悉,傳音在全球已打造瞭超過2300個服務點。

而在內容生態層面,傳音則開發瞭適合非洲用戶的應用程序矩陣。以其同網易共同打造的Boomplay為例,作為一款預裝在傳音手機上的音樂應用,其提供瞭大量非洲本土音樂資源。而現階段,手握超1億用戶的Boomplay,已然成為非洲最大的音樂流媒體。

而這,正是傳音同國內手機廠商打法邏輯的差異之處——以榮米OV為代表的國內玩傢,主營國內,兼顧海外,很多時候海外市場更是承擔著清庫存的作用,整體難言聚焦;而不做國內的傳音,不但跳出瞭內卷的紅海,亦可聚力耕耘海外,從而跑出差異化優勢。

隻是,在全球智能手機市場衰退的浪潮下,即便已然在非洲稱王,傳音也未到松一口氣的時候。畢竟從長遠來看,其以犧牲利潤率為代價的打法,既可能導致其在未來面臨盈利壓力,亦可能會限制其在技術前沿的投資與發展,進而在長期競爭中落後競爭對手一個身位;而過度專註於解決地域性特定問題的產品語言,則可能會限制傳音機型的全球通用性和擴展性。

因此,傳音若想轉動新的飛輪,接下來無非兩條路,一是向外走,另一條則是向上走。而這,勢必將使其撞上其他玩傢,共同墜入同質化河流。

終

向外走,本質上是傳音走出非洲,拓展更多區域市場之舉;而向上走,則旨在沖高,從而提升自身的上限。

早在2015年,傳音便已向東南亞、南亞、拉美市場進軍,並在多國鋪設工廠。然而,離開耕耘已久的非洲,傳音亦失去瞭強大的統治力。以亞洲市場為例,其雖在巴基斯坦、孟加拉國等少數市場建立瞭優勢身位。

但大可不必“神話”傳音,畢竟諸如印度、印尼等兵傢必爭之地,傳音難免顯得無力——即便在其他玩傢頻繁招致“敲打”的背景下,端出瞭機海與旗艦沖高的復合戰術的傳音,在印度市場亦隻能維持不掉隊。

另一方面,為改善利潤率,以及適配新興市場用戶消費需求,傳音近年一改過往發力中低端的競爭邏輯,開始向上沖高。

2022年末,傳音發佈旗艦機型TENCO Phantom X2 Pro;數月後的MWC 2023上,傳音則推出瞭首款折疊屏機型PHANTOM V Fold,並於同年順勢推出首款豎著機型Phantom V Flip,在高端、折疊屏市場雙雙出擊。

前述兩條路徑,似乎都很難繞開小米以及競相加碼出海的玩傢們的身影,而諸如榮耀等廠商“以高端出海”的邏輯,亦同傳音的升維路線纏繞在瞭一起。這意味著,在人口稠密、競爭激烈的新興市場裡,傳音需要面對紮根已久的國內競爭對手的多重夾擊。

盡管考驗並未停止,但傳音的逆襲,還是給試圖進一步奔赴全球市場掘金的國內手機廠商,上瞭一堂生動的課;與此同時,這些不斷吸收著傳音崛起經驗的玩傢們,亦將成為傳音進階路途中最大的外部挑戰——並行的兩條線,似乎正在走向交點。

發表評論 取消回复