文|范亮

编辑|丁卯

2019年,TCL集团(现TCL科技)将其体内的家电、消费电子业务剥离至关联企业TCL控股。这一举动,使得其曾控股的港股上市公司,主营耳机、音箱等消费电子代工的通力电子,触发了强制收购要约。

当时,TCL控股对通力电子发出的的要约收购价格为5.89港元/股,仅略高于通力电子的5日收盘均价。但在一年后,TCL控股却又以12港元/股的价格,通过协议收购完成了通力电子的私有化,并从港股退市。

仅仅一年的时间,TCL控股报出的收购价就差了一倍,其中最主要的原因就是,通力电子要赶回A股上市了。

2020年,通力电子在港股的市盈率最低仅有5倍,而A股智能音箱、TWS耳机相关指数的市盈率水平动辄数十倍。巨大的估值差异下,如果继续留在港股,显然无法匹配通力电子的扩张野心,毕竟,如果单从营收规模来看,通力电子在音箱代工领域已是妥妥的一哥。

2022年9月,通力电子“化身”通力股份,正式冲击深交所主板,而在2023年11月,公司又向深交所提交注册稿,离正式登陆A股只一步之遥。

根据招股说明书披露,通力股份拟发行不超过1亿股的股份,募集10.15亿元的资金,主要应用于厂房的升级改造、VR及AR等技术的研发、TWS耳机和声霸扩产等项目。截止2023年H1,通力股份的固定资产成新率仅50%出头,通力股份确实有厂房升级改造的需求,而研发AR/VR、扩产TWS产能,显然是想着力打造新的增长曲线。

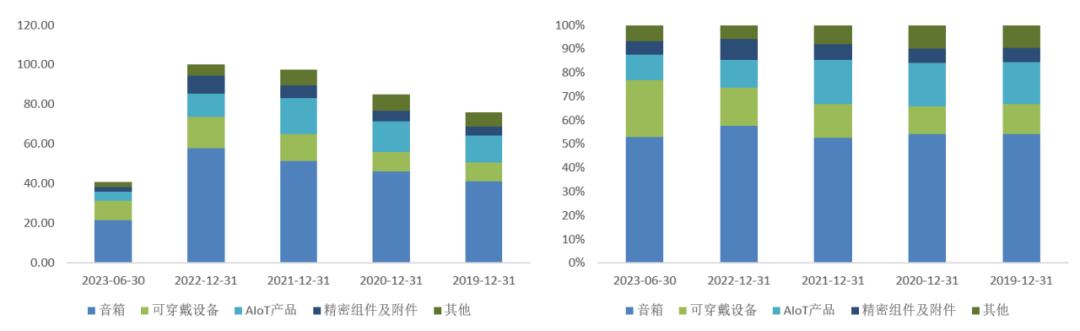

从收入情况来看,2022年通力股份累计实现营业收入100.31亿元,其中传统音箱业务57.97亿元、耳机等可穿戴设备15.91亿元,AIoT(含智能音箱)产品11.65亿元。根据中国电子音响行业协会数据,公司2022年蓝牙音箱/ Soundbar出货量在全球的市场份额均居于首位,分别为14.48%/18.1%。

那么,通力股份成为全球音箱代工一哥的底气来自哪里?募资投产新业务后,能否打造新的增长曲线,提升公司的想象空间呢?

代工哈曼、索尼音箱,营收主要来自海外

2010年以前,通力股份的主营业务实际上是DVD的ODM代工,客户涵盖飞利浦、东芝、索尼、LG、松下等海外知名客户。2010年后,随着智能手机市场的崛起,凭借公司在海外市场积累的客户基础,通力股份成功将业务拓展至蓝牙音箱、声霸的ODM代工,并成为哈曼、索尼等音箱的主力供应商。

在这个阶段,通力股份在无线传输技术应用、高保真音频解码、软件架构设计、硬件电路设计仿真、声学系统设计等方面积累了丰富经验,并实现了扬声器等核心部件的自主生产。

2015年,通力股份开始向智能硬件领域延伸,为京东开发国内第一款智能音箱叮咚,并从2016 年起为阿里开发天猫精灵系列智能音箱。

紧接着,在TWS耳机大爆发后,通力股份又自行开发主动降噪、环境降噪、智能语音、传感器算法等一系列核心技术,并成为哈曼、OPPO、Jabra 等客户的主要ODM供应商。

而在2022年,通力股份又成功开发了AR/VR 设备附件,进入到 Meta 供应链体系。

不难发现,近年来通力股份围绕其声学业务,持续向当下热门的消费电子领域拓展代工边界,到目前为止,其业务主要覆盖了音箱(蓝牙音箱、声霸),可穿戴设备(头戴耳机、TWS耳机、智能手环),AIoT 产品(智能音箱、路由器、智能摄像头)、精密组件及附件(软包、充电附件)四大领域的众多品类。

随着业务边际的不断扩展,2023年上半年,通力股份实现营业收入40.94亿元,其中音箱业务21.71亿元,可穿戴设备9.72亿元,AIoT产品4.4亿元 ,精密组件及附件业务2.36亿元。

从收入增速来看,2019-2022年,通力股份的营业收入从76.08亿元增长至100.31亿元,复合增速约为9.6%。

具体到各业务板块,音箱业务从41.18亿元增长至57.97亿元,依然是公司营收增长的核心动力,贡献了约70%的业绩增速。其次是可穿戴业务板块,营收从2019年的9.56亿元增长至2022的15.91亿元,这主要得益于TWS 耳机的放量,销量从2019年的50多万副增长到2022年的530多万副。而就AIoT业务的表现来看,由于智能音箱市场在近几年有所萎缩,因此营收体量和占比均有所下滑。

从客户来源看,哈曼、三星、索尼是通力股份最重要的客户,三者合计占通力股份的营收达60%以上,且供应品类主要以传统音箱、TWS耳机为主。此外,阿里、安克挺进通力股份的前五大客户,供应品类则以AIoT为主,不过营收占比并不算高,合计不到10%。

由于公司的客户主要以海外品牌为主,因此通力股份的营收也主要来自于海外,2021、2022/2032H1 ,通力股份海外营收的占比分别达到72.45%/81.78%/78.29%。根据通力股份在招股说明书中披露,其销往海外的产品主要以美元结算,因此汇率波动也会对公司的利润水平造成影响。

音箱业务地位稳固,盈利能力有待提升

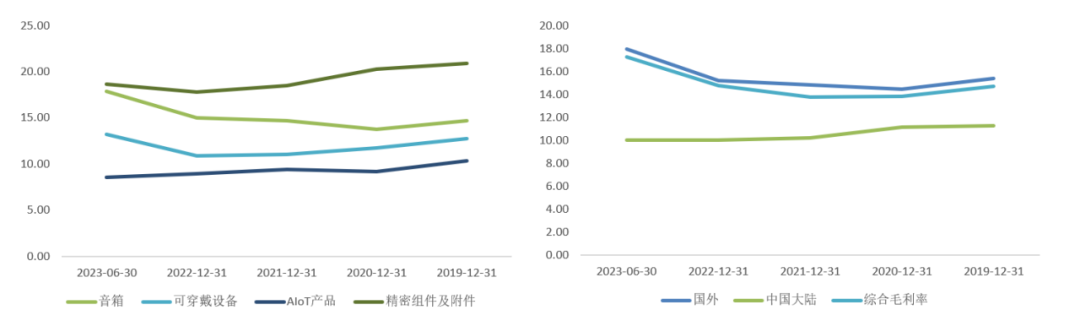

从盈利能力来看,通力股份的毛利率长期维持在较为稳定的水平,且呈现出音箱业务大于可穿戴、AIoT业务,海外业务大于国内的特点。

2021/2022/2023H1,通力股份的综合毛利率分别为13.78%/14.75%/17.27%,2023年公司毛利率大幅提升主要系人民币汇率贬值所致,分产品类别来看,音箱业务的毛利率略高于综合毛利率水平,而可穿戴设备、AIoT业务的毛利率则基本维持在10%左右。

图:通力股份各业务毛利率水平,资料来源:Wind、36氪整理

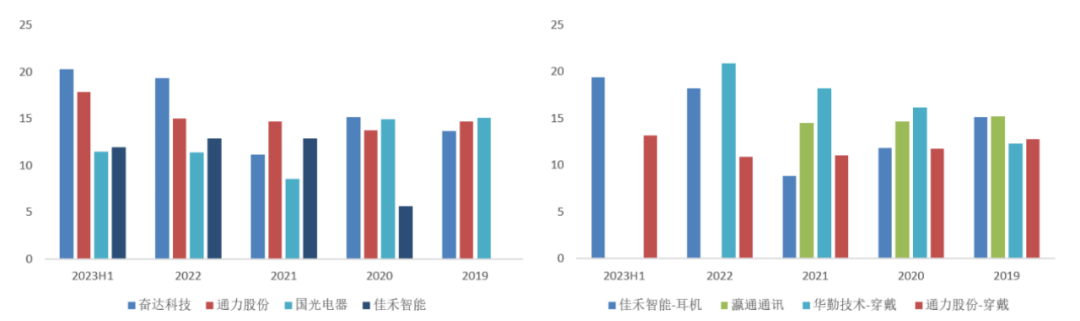

与同业相比,通力股份的综合毛利率基本维持在中游水平,但结构上又有一定的分化,即音箱业务的毛利率在国内同业中处于领先水平,但可穿戴、AIoT业务的毛利率则处于业内较低水平,这和通力股份各业务板块的发展阶段、与客户的绑定程度有比较大的关联。

例如,通力股份,佳禾智能的大客户均为海外品牌哈曼,但通力股份为哈曼主供音箱,佳禾智能主供耳机,而2023年H1通力股份音箱业务毛利率17.86%,佳禾智能则为11.93%;通力股份可穿戴业务毛利率为13.19%,佳禾智能耳机业务毛利率则为19.34%。

通力股份与同业音箱业务毛利率对比(左)、与同业可穿戴业务毛利率对比(右)

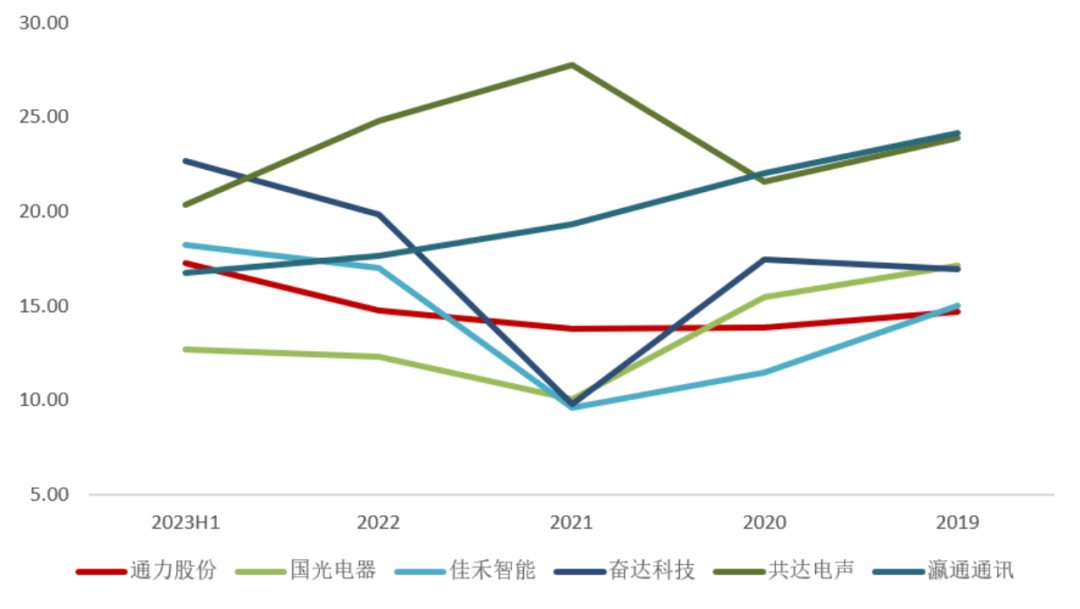

综合毛利率对比

原因也不难理解,通力股份已经深耕音箱代工领域十余年,拥有深厚的生产经验,与各类客户已经实现了深度绑定,而公司TWS耳机代工业务仍处于前期拓展阶段,策略主要为以价换量,还未开始进行利润释放。

另一方面,与音箱代工业务体量类似的国光电器相比,通力股份主要以ODM为主,而国光电器则有部分业务为OEM,故毛利率低于通力股份。

综合来看,通过与海外知名音箱品牌商的深度绑定,以及公司积累的自主开发能力,通力股份可以说在音箱ODM领域站稳了脚跟,而其近年来开始发力的可穿戴、AIoT业务,毛利率依然有比较大的提升空间。

此外,在费用端,从各大费用率表现来看,通力股份在行业内也同样处于平均水平。但考虑到通力股份的营收体量(百亿)明显高于国光电器(约50亿)、佳禾智能(约20亿)、奋达科技(约30亿)等企业,却并未体现出期间费用的规模优势。因此,我们认为通力股份持续拓展各类智能硬件代工业务,也对期间费用率产生了一定的压力。

最终表现在净利率端,通力股份也并未表现出与其行业相匹配的盈利能力。2021/2022/2023H1,通力股份的净利率分别为2.9%/3.7%/5%,净利润则分别为2.85/3.72/2.09亿元。

百亿市值低估还是高估?

根据招股书数据,通力股份发行股份数占发行后总股本的比例约为10%-21.4%,募集资金10.15亿元,按这个比例换算,通力股份若成功上市,初始市值最高可以达到百亿规模。这个市值水平在音箱、TWS耳机代工领域,实际上已经仅次于歌尔股份。那么,通力股份到底值不值100亿?

通过前文的分析,我们可以梳理出通力股份的业务发展脉络,基于音箱业务的优势地位,先拓展智能穿戴、AIoT等智能消费电子方向的业务规模,再逐渐优化提升盈利能力。

就音箱代工业务而言,通力股份在业务规模、盈利能力方面拥有比较大的优势,因此其估值应略高于国光电器、奋达科技等音箱代工企业。

就智能穿戴业务而言,TWS耳机与AR/VR相关产品的代工,是通力股份的主要发力方向。

从TWS耳机近年的行业增速来看,根据Canalys统计,TWS耳机全球出货量在2021和2022年表现并不算亮眼,但是我们却可以发现,通力股份TWS耳机销量在2020/2021/2022年分别为155.02 万台、361.03 万台和531.95 万台,大幅跑赢行业增速。

这背后最主要的原因来自新客户的导入,根据通力股份披露,其TWS耳机业务营收暴涨主要是取得了哈曼、OPPO、Jabra等客户的增量订单。

根据 Researchand Markets 预测,全球 TWS 耳机市场规模在 2020-2026 年间有望保持超过 20%的市场增速,考虑到公司目前仍在通过IPO扩产TWS耳机相关的产能,我们认为通力股份短期内继续跑赢行业增速的难度并不大。

另外,AR/VR相关产品的代工方面,目前通力股份通过AR/VR 等充电附件,初步导入了 Meta 供应链体系,未来仍有待放量。

因此,我们认为通力股份的智能穿戴业务依然处于成长阶段,同样也可取得略高于行业均值的估值水平。

就AIoT业务而言,通力股份代工的产品主要包括智能音箱、智能摄像头等产品,近年来受整体消费大环境疲弱的影响,智能音箱整体的市场都出现了萎缩的情况,因此通力股份这部分业务的营收体量也有所萎缩,不过,考虑到智能音箱、智能摄像头等AIoT设备是人工智能时代下不可或缺的消费产品,通力股份AIoT业务的短暂低迷也无需过度担忧,在估值方面我们认为其估值水平应与行业平均水平接近。

综合来看,考虑到公司传统业务的领先地位以及新业务较快的成长能力,我们认为,通力股份的估值水平应略高于类似业务的消费电子代工企业。目前,国光电器PE-TTM19.74,佳禾智能为24.74倍,奋达科技36.98倍,三者平均估值为27倍。

从通力股份的利润水平来看,通力股份2022/2023H1的净利润分别3.72/2.09亿元,我们预测其2022Q3-2023Q3的利润水平约为4亿元,按27倍的市盈率水平来看,合理估值约108亿元。

因此,招股说明书中的百亿估值目前尚处于合理水平。

發表評論 取消回复