當地時間周一,多傢媒體援引德國聯邦審計署的一份報告稱,由於歐洲央行巨額債券購買計劃引發的持續虧損,德國政府應關註德國央行需要註資救助的可能性。

審計署表示:“德國央行可能遭受巨大損失,可能需要政府動用預算資金對央行進行資本重組。”

德國央行緣何虧錢?

簡單來說,德國央行承受巨額虧損的原因主要可以概括為兩點:量化寬松政策下大量采購的債券,以及高通脹引發的高利率,這兩者還有一定的因果關系。

實際上在歐洲央行2015年提出量化寬松政策的時候,德國央行一直持有反對的態度,但無奈支持“放水”的同僚實在太多。從2015年開始到去年停止購買新債為止,歐洲央行的量化寬松項目一共購買瞭2.7萬億歐元的債券,其中德國央行購買瞭6660億歐元的德國國債。

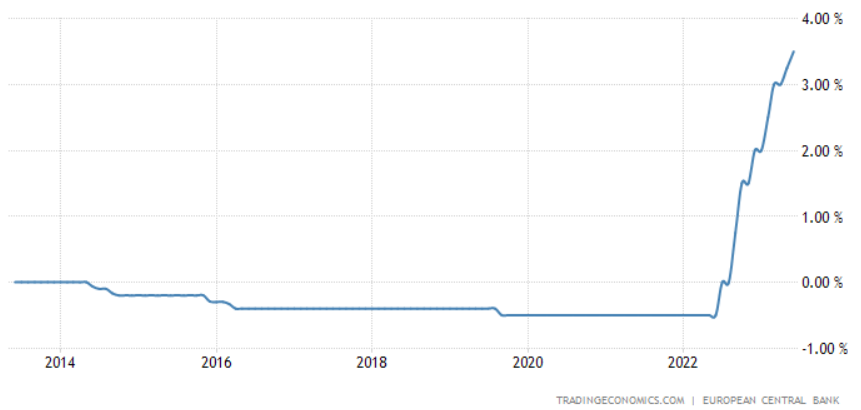

需要註意的是,在歐債危機的沖擊下,歐元區的存款利率在很長一段時間裡都是負的,再加上批量購買債券推升(票面)價格,歐洲的央行們手裡有相當多的債券,光是持有就要承受一定的虧損。更重要的是,從去年夏天開始歐洲央行也開始快速加息,意味著央行手裡的這些資產(債券)和負債(商業銀行存款)之間的損益差距快速拉大。

(歐洲央行存款利率,來源:tradingeconomics)

早在今年3月,德國央行也曾對這個情況做出過警告,聲稱國債持倉造成的損失已經超過10億歐元。盡管當時德國央行堅稱不需要政府救助,但也表示若目前的情況持續,德國央行可能會耗盡所有的財務緩沖。

根據德國央行3月披露的數據,該行手裡還剩192億歐元的撥備和25億歐元的資本金。當然,理論上講德國央行手裡還有1700億歐元的外匯和黃金儲備。

另外與美聯儲等央行類似,德國央行也被允許進行虧損結轉——虧損的錢先記在賬上,等到未來盈利瞭再補。由於德國近幾十年來一直是審慎財政的“優等生”,德國央行上一回出現虧損要追溯到1979年,當時也使用瞭虧損結轉的操作。

對於審計署的報告,德國央行發言人表示,其資產負債表“即使在虧損結轉的情況下也是健全的”,因為它擁有“相當數量的凈資產”。

話雖如此,德國央行的持續赤字也將無可避免地傳導至德國財政。即便不考慮聯邦政府出錢救助,德國政府也收不到央行上繳的利潤,這個數字在過去10年裡一共為220億歐元。不過對於審計署的意見,德國財政也在周一表示,德國央行的貨幣政策損失“極不可能”對財政預算造成壓力。

當“天量寬松”撞上高利率

德國央行和財政部目前肩上的擔子並不算太沉重,主要原因是現在才度過高利率時代的第一個年頭。

但根據歐洲智庫CEPS(歐洲政策研究中心)的推算,按照各國央行持有國債的平均利率,配合期限加權和預設每年3%的虧損率,在2023至2034年期間,光是德國央行在PSPP和PEPP兩大債券購買計劃中,就要虧損1930億歐元。法國、意大利和西班牙央行的平均虧損也要接近1000億歐元。

同時,各國政府也需要為國債支付更高的財務成本。德國財長林德納在今年3月曾抱怨過,在短短兩年時間裡,德國國債的利息支出就從40億歐元提高至400億歐元。

這一事件也會給歐洲央行未來的財政政策埋下伏筆。德國審計署做這份報告的緣由,正是德國憲法法院在2020年裁定歐洲央行的量化寬松項目部分違反德國憲法,審計署受命調查德國政府是否按照裁決“持續監控”歐洲央行的行動。

在報告中,審計署指責德國財政部未能考慮到德國央行的虧損可能會對財政預算造成影響。報告寫道,如果德國央行出現資本不足、甚至是負資產的情況,德國可能將被迫註入資本。根據程度和可能性,貨幣政策所帶來的風險,在最壞的情況下可能危及德國聯邦議會的預算自主權。

發表評論 取消回复