2020年以來,多傢內地香料企業紛紛沖擊資本市場,其中起傢於浙江省的格林生物科技股份有限公司(下稱“格林生物”)也曾加入上市大軍,但卻在首次遞交招股書後被抽中監管現場抽查,隨後匆匆撤回上市申請,上市進程由此作罷。兩年後,隨著近日再次遞交招股書,格林生物宣告卷土重來。

與首次IPO相比,此番格林生物擬募集金額從3.35億元升至3.75億元。募資用途除大部分仍用於擴產能外,還將兩年前用於企業研究院項目的資金變更為用於智能工廠建設項目。主承銷商則由昔日財通證券換為長江證券。

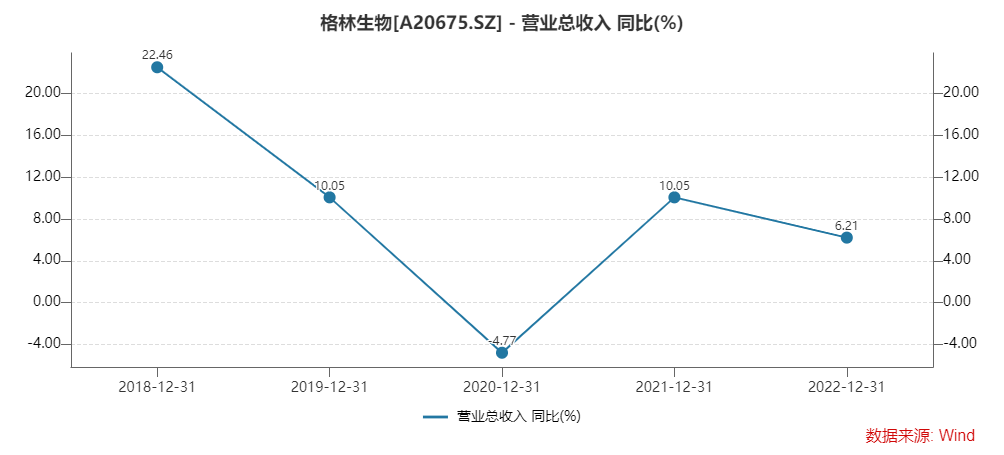

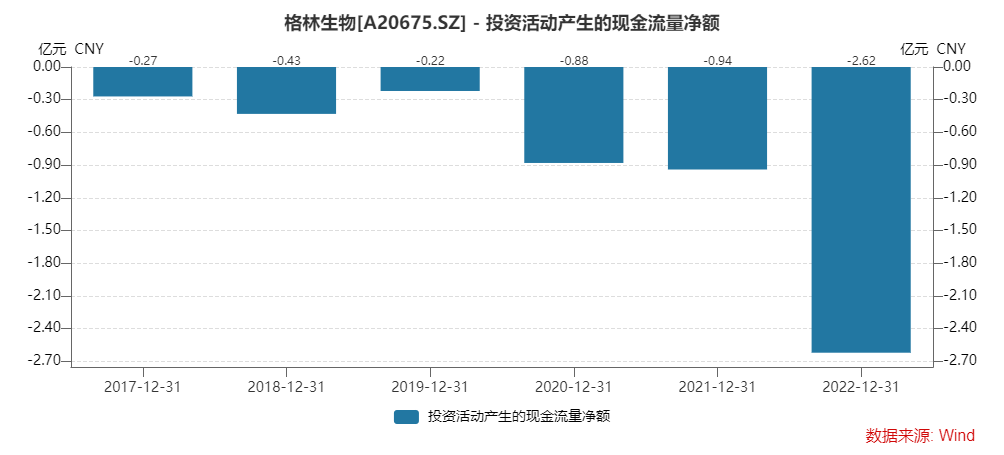

鳳凰網財經《上市公司研究院》梳理招股書發現,格林生物近6年業績波動時有發生。2020、2021兩年公司歸母凈利連續縮水,其中2020年還曾出現營收、凈利雙降局面。同期,格林生物現金流情況也不容樂觀,2021年公司經營活動產生的現金流量凈額由正轉負,2017-2022年投資活動產生的現金流量凈額更是連續為負。

不僅如此,公司85%主營業務營收要賴以境外市場,且過去6年來這一嚴重依賴現象一直難以緩解。與同行相較,格林生物營收外銷占比畸高更為明顯。此外,在研發投入上,格林生物相較於亞香股份、華業香料等可比公司也存在明顯短板。

同時,公司雖計劃通過上市募資擴充產能,但2022年格林生物的產能利用率僅有60.79%,相較於2020、2021兩年幾近飽和的產能利用率出現斷崖式下降,這一變化也令此番格林生物的上市目的頗受質疑。

產能利用率倒退5年 還要擴產80%

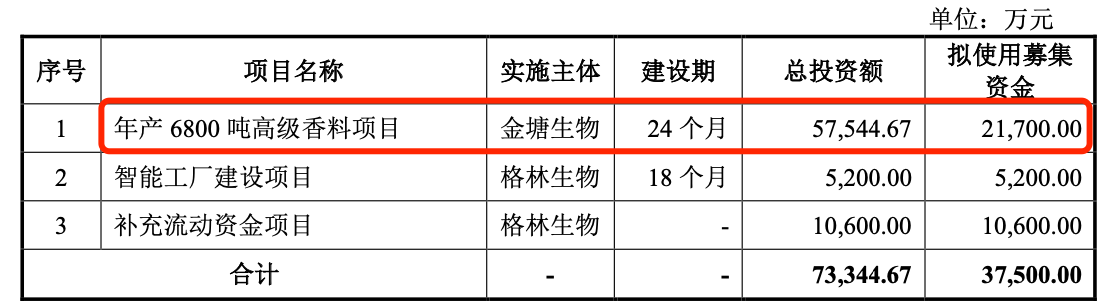

格林生物本次IPO募集資金3.75億元,其中2.17億元用於建設年產6800噸高級香料項目,實施主體為金塘生物,系格林生物全資子公司;5200萬用於格林生物智能工廠建設項目,另有超1億元用於補充公司流動資金。

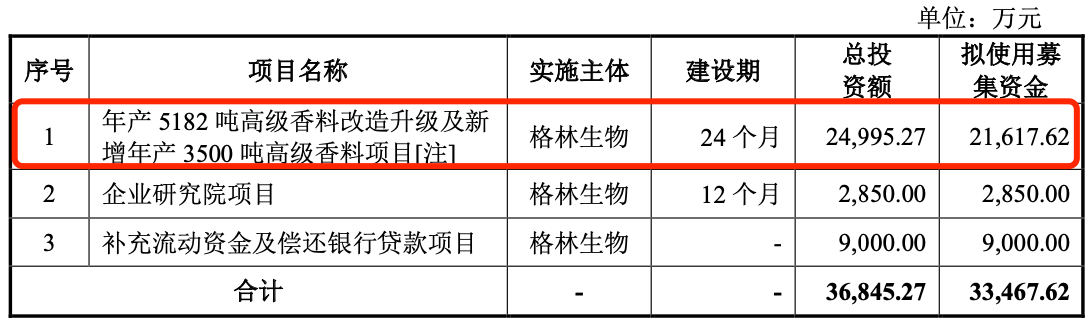

與2020年末時公司披露的招股書相比,兩年多已過,格林生物的融資目的仍聚焦在擴產能和補充流動性兩件事上。

首次招股書中曾顯示,格林生物曾計劃在產能擴充及改造方面投入2.16億元,其中包括年產5182噸高級香料改造升級及新增年產3500噸高級香料項目。公司曾稱此舉“將進一步擴大公司產能,優化產品結構,提升公司的市場占有率”。

鳳凰網財經《上市公司研究院》梳理發現,2017-2020年上半年,格林生物的產能保持在5182噸/年,同期的產能利用率分別為80.71%、96.90%、97.03%、96.59%,確實趨於飽和。彼時,公司亦表示“產能已成為制約公司業務增長的瓶頸。”

經過兩年時間,格林生物現有香料產品產能提升至8676 噸/年,較之前提升近70%,但產能利用率卻出現瞭明顯下滑。招股書顯示,2020-2022年,格林生物產能利用率分別為94.15%、101.17%、60.79%,2022年水平甚至不及五年前。

這一變化也令格林生物堅持擴充產能的舉動頗受質疑。公司解釋稱,2022 年整體產能利用率較以前年度偏低是因為“年產 3500 噸高級香料項目”新增精餾產能於 2022 年 6 月底完成驗收,導致2022 年公司產能大幅增加。而產能利用有逐步爬坡的過程。

值得註意的是,3500噸的產能是公司現有產能的40%,而據招股書,還將新增6800噸的年產能,投產後公司總產能將達到 15476 噸/年。在這3500噸產能還未完全利用的背景下,格林生物卻堅持大舉擴產,能否“一口吃個胖子”?

難控原材料價格 拖累凈利連降兩年

資料顯示,格林生物主要從事生物源香料和全合成香料的研發、生產與銷售,具體產品主要包括檀香、甲基柏木酮、突厥酮系列等近40個細分品種,主要作為配制日化香精的原料。客戶包括日化巨頭寶潔(P&G),國際香料香精公司奇華頓(Givaudan)、芬美意(Firmenich)、國際香精香料(IFF)、德之馨(Symrise)等。

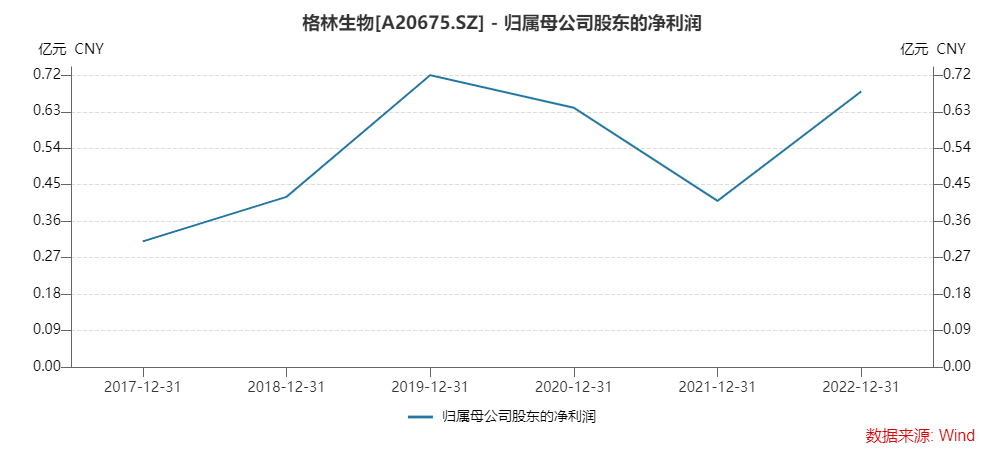

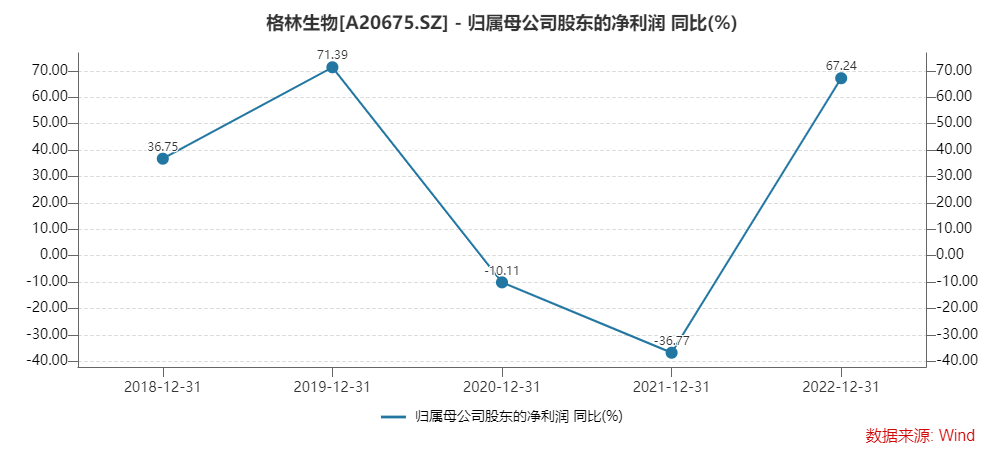

從數據上看,近年來,格林生物的業績波動時有發生。2020年首次闖關創業板前,格林生物連續三年保持業績增長,2017-2019年分別錄得4.21億元、5.15億元、5.67億元,同期歸母凈利分別為0.31億元、0.42億元、0.72億元。

但2020年公司遭遇業績低谷,當年營收及歸母凈利分別同比2019年下滑4.77%、10.11%。2021年,格林生物營收稍有恢復,但利潤情況卻進一步走差,當期歸母凈利第二年出現兩位數下滑,同比大降36.77%至0.41億元,甚至不及2018年水平。

不僅如此,將時間拉長可以看出,格林生物營收增速早已顯露疲態,2018至2022年間可以說是一路下滑。

據瞭解,香料香精行業利潤水平主要受下遊終端行業需求及上遊原材料價格變動影響,而格林生物生產所需原材料則主要包括蒎烯、杉木烯等生物性原料,以及醋酐、間戊二烯等石油化工下遊衍生產品。

上述原材料的價格受宏觀經濟及供需情況影響而波動,原材料價格的不利波動也在持續壓縮著格林生物的盈利空間。

以2017-2020年上半年為例,格林生物主營業務毛利率分別為 25.06%、23.59%、28.43%和 29.87%。對於毛利率波動較大的原因,公司解釋稱主要是由於蒎烯價格波動幅度較大,並承認,如後續蒎烯價格進一步上漲,將導致公司主營業務毛利率下降,對公司盈利狀況造成不利影響。

而最新招股書中,格林生物的盈利情況仍受制於上遊價格的波動。2020-2022年,其主營業務毛利率分別為26.60%、20.37%、24.41%。對此,公司解釋稱,一方面,原材料采購價格受天氣、季節及供求等多種因素影響,存在波動幅度相對較大的情況;另一方面,公司對主要客戶銷售價格調整通常以周期報價的方式進行,且公司報價受到其他競爭對手策略、產品市場供需狀況等影響,存在原材料價格不利波動無法及時向下遊轉嫁或轉嫁程度有限等情況。

連續多年缺錢 償債能力告急

業績不穩的同時,缺錢,也一直是格林生物逃不過的關鍵詞。兩份招股書中都曾披露,IPO募資的重要用途之一就是補充公司流動資金,其中最新招股書顯示該部分擬使用募集資金1億元以上,占總募資金額達28.27%。

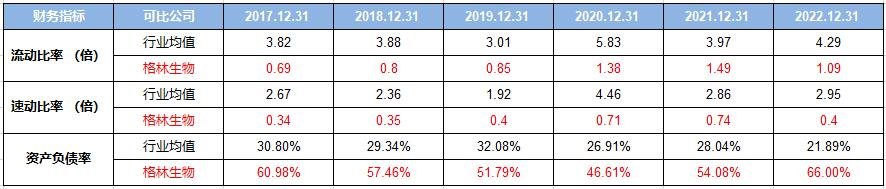

事實上,早在2020年謀求上市時,公司就曾暴露出償債能力較差的風險。彼時,公司曾在招股書中直言,“截至2020年6月30日,公司一年內到期的借款餘額為 22025.04萬元,短期償債壓力較大,一旦公司流動資金周轉不暢,公司將面臨短期償債風險。”

然而到瞭2023年,償債能力不足的短板依然未見緩解。

數據顯示,2017-2022年,公司的資產負債率分別為60.98%、57.46%、51.79%、46.61%、54.08%、66.00%,連續六年均明顯高於行業均值30%左右的水平。

除資產負債率外,公司的流動比率與速動比率多年來也明顯弱於其他可比上市公司,顯示出公司償債能力的不足。

具體來看,2022年,格林生物負債總額同比大增六成。其中,截至去年年末,流動負債達4.05億元,較上一年年末增長53.99%,主要由一年內到期的非流動負債、應付賬款、交易性金融負債及應付票據的驟增導致;非流動負債累計達3.81億元,較上一年年末增長66.38%,主要系長期借款的增加。

值得註意的是,在資金緊張的同時,格林生物2017年至今的投資活動產生的現金流凈額連續為負,六年來分別為-0.27億元、-0.43億元、-0.22億元、-0.88億元、-0.94億元、-2.62億元,累計凈流出5.36億元。

營收嚴重依賴境外 研發投入低於同行

鳳凰網財經《上市公司研究院》梳理發現,與同行相較,格林生物營收嚴重依賴境外地區。2017-2022年,公司境外銷售收入金額分別為3.66億元、4.41億元、4.84億元、4.50億元、4.97億元及5.35億元,占主營業務收入的比例均在83%以上,是公司主要收入來源。

與之形成對比的是,同期行業均值幾乎維持在50%-60%水平,且近三年呈逐年降低趨勢,分別為54.72%、50.84%、49.53%,而格林生物的境外收入占比走勢卻與行業相反,近三年分別為83.73%、84.38%、85.95%,不降反升。

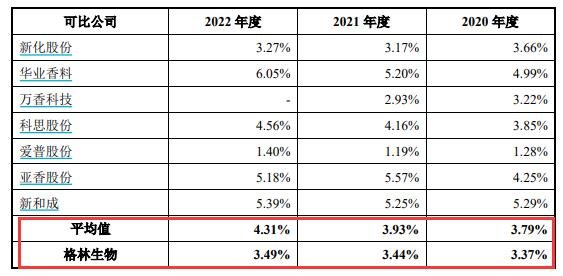

與此同時,公司在研發上的投入也低於行業平均水平。2020-2022年,公司研發費用分別為 1817.47 萬元、2043.76 萬元和 2200.77 萬元,占營業收入的比例分別為 3.37%、3.44%和 3.49%,盡管占比略有提升,但與同業相比則顯不足,且差距不斷被拉開。

值得註意的是,此番IPO,公司還將此前計劃募資進行的企業研究院項目替換為智能工廠項目,而據此前招股書,該研究院項目正是為瞭“重點提高公司研發能力,為公司新產品的研發提供技術支撐”,而如今卻消失在格林生物新的募資計劃中。

2020年首次沖擊IPO過程中,格林生物曾在被抽中現場檢查後匆匆撤回申請,盡管未披露撤回原因,但此舉一度被市場詬病。如今,格林生物再次沖擊創業板,但從目前來看,公司仍有多項頑疾未能得到有效解決。在此背景下,格林生物是否又會演繹“撤回”的舊戲?鳳凰網財經《上市公司研究院》針對諸多問題嘗試聯系格林生物,截至發稿未獲得回復,後續將持續關註。

發表評論 取消回复