由於芯片短缺和地緣政治緊張局勢,先進封裝變得更加重要起來。2022年先進封裝市場約占整個集成電路封裝市場的48%,而且市場份額還在穩步提升,這主要是因為先進封裝被視為是後摩爾時代芯片性能提升的關鍵。我們發現,先進封裝的格局正在悄然發生變化,或許對長久以來形成的封裝價值鏈產生一定的風險。

先進封裝發展的簡史

自2000年以來,先進封裝技術的演進速度非常快。先進的封裝正在幫助滿足對運行現在成為主流的新興應用的半導體的需求,例如,5G、自動駕駛汽車和其他物聯網技術,以及虛擬和增強現實。

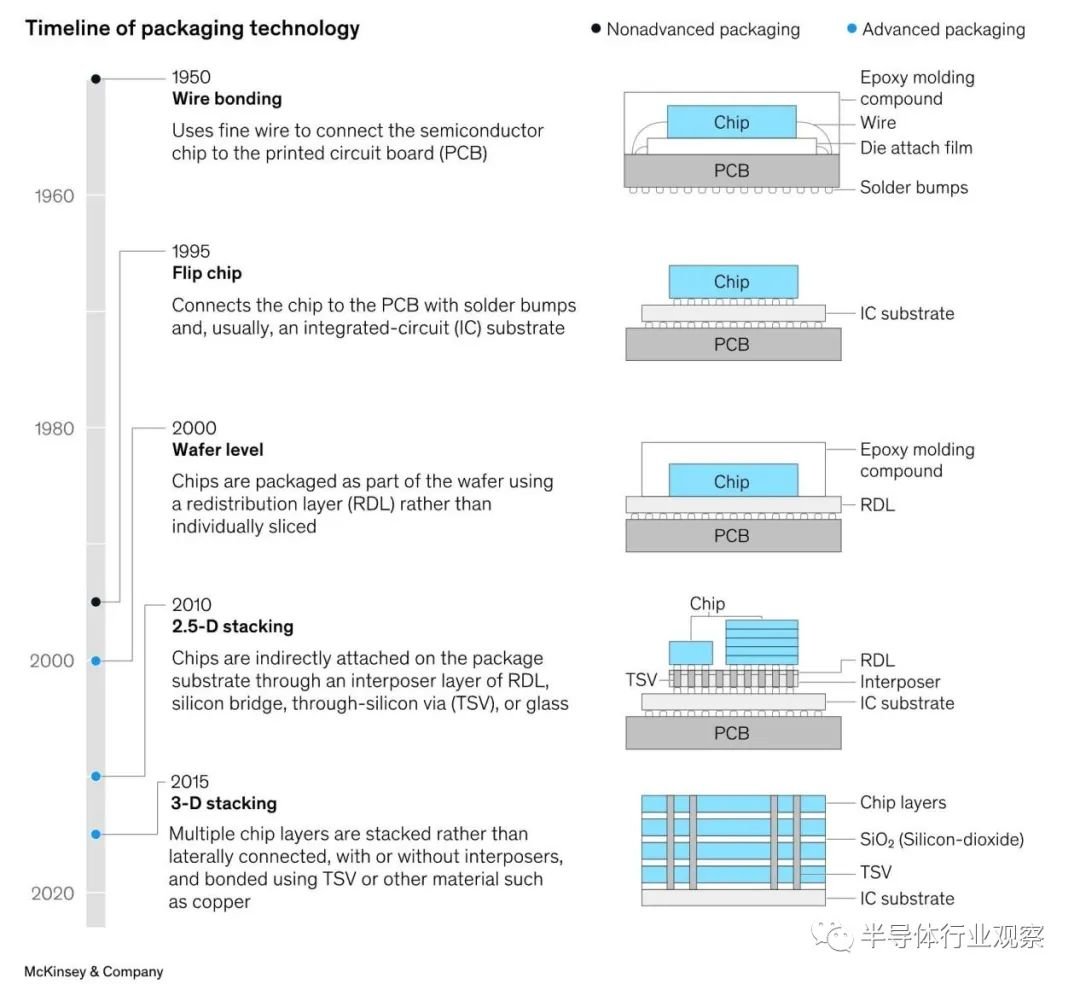

先進封裝技術的演進歷程一覽(圖源:Mckinsey & Company)

起始於1950年的Wire Bonding技術至今仍在使用,它是一種將印刷電路板(PCB)連接到芯片,包含集成電路的矽方塊的互連技術,使用焊球和細金屬線。它比封裝的芯片需要更少的空間,可以連接相對較遠的點,但它在高溫、高濕和溫度循環的情況下可能會失效,而且每個鍵必須按順序形成,這增加瞭復雜性並會拖慢制造速度。Mckinsey & Company預計到2031年,焊線市場的價值約為160億美元,年復合增長率為2.9%。

封裝技術的第一次重大演變是在1995年,倒裝芯片(Flip chip)使用瞭一個面朝下的芯片,其整個表面區域通過焊接 "凸點 "用於互連,將PCB與芯片粘合在一起。這導致瞭更小的外形尺寸,或硬件尺寸,以及更高的信號傳播速率,即信號從發射器到接收器的更快移動。倒裝芯片封裝是目前最常見、成本最低的技術,主要用於CPU、智能手機和射頻系統封裝解決方案。倒裝芯片允許更小的裝配,可以處理更高的溫度,但它們必須安裝在非常平整的表面上,而且不容易更換。目前倒裝芯片市場約為270億美元,預計年復合增長率為6.3%,到2030年應達到450億美元。

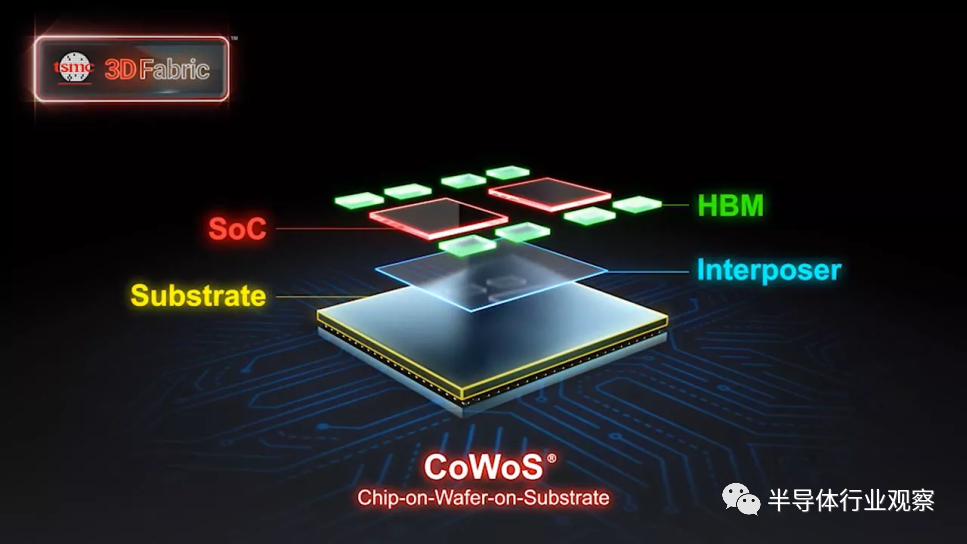

2000年出現瞭晶圓級封裝(WLCSP),主要分為兩種類型:扇入式(Fan-in)和扇出式(Fan-out)。2010年堆疊式WLCSP得到瞭發展,它可以在同一封裝中實現多個集成電路,並被用於整合邏輯和存儲芯片的異質結合,以及存儲芯片堆疊。在2.5D堆疊中,兩個或更多的芯片並排鋪設,用一個插板將一個芯片連接到另一個。如前文所述,目前最大的WLCSP制造商是臺積電。臺積電的CoWoS-S(基片上的芯片)在市場上占主導地位。

2015年3D堆疊又開始被發展,3D堆疊是多個芯片被正面朝下放在彼此的頂部,有或沒有插板。有兩種主要的3D堆疊類型。最常見的類型是帶有微凸點(µ-bumps)的TSV。較新的替代方法,即hybrid bonding,使用電介質粘接和嵌入式金屬形成互連,它剛剛被存儲器廠商所探索。

先進封裝市場份額逐步增加

據Yole預測,先進封裝市場在2022年價值443億美元,預計從2022年到2028年將以 10.6%的復合年增長率 (CAGR) 增長至786億美元。相比之下,傳統封裝市場預計從2022 年到2028年的復合年增長率將放緩至3.2%,達到575億美元。總體而言,封裝市場預計將以6.9%的復合年增長率增長,達到1360億美元。

由此,可以看出先進封裝在芯片中的重要性。2022年先進封裝市場約占整個集成電路 (IC) 封裝市場的48%,並且由於各種大趨勢,其份額正在穩步增加。在先進封裝市場中,包括FCBGA和FCCSP在內的倒裝芯片平臺在2022年占據瞭51%的市場份額。預計2022年至2028年收入復合年增長率最高的細分市場是ED、2.5D/3D和倒裝芯片,增長率分別為30%、19%和8.5%。

從市場來看,2022年,移動和消費市場仍然是先進封裝的主要采用者,其大約占整個先進封裝市場的70%,預計2022年至2028年的復合年增長率為7%,到2028年將占先進封裝收入的61%。除此之外,電信和基礎設施部分增長最快,收入增長率約為17%,預計到 2028年將占先進封裝市場的27%。汽車和運輸將占市場的9%,而醫療、工業和航空航天/國防等其他領域將占3%。

2022年TOP15先進封裝玩傢變化幾何?

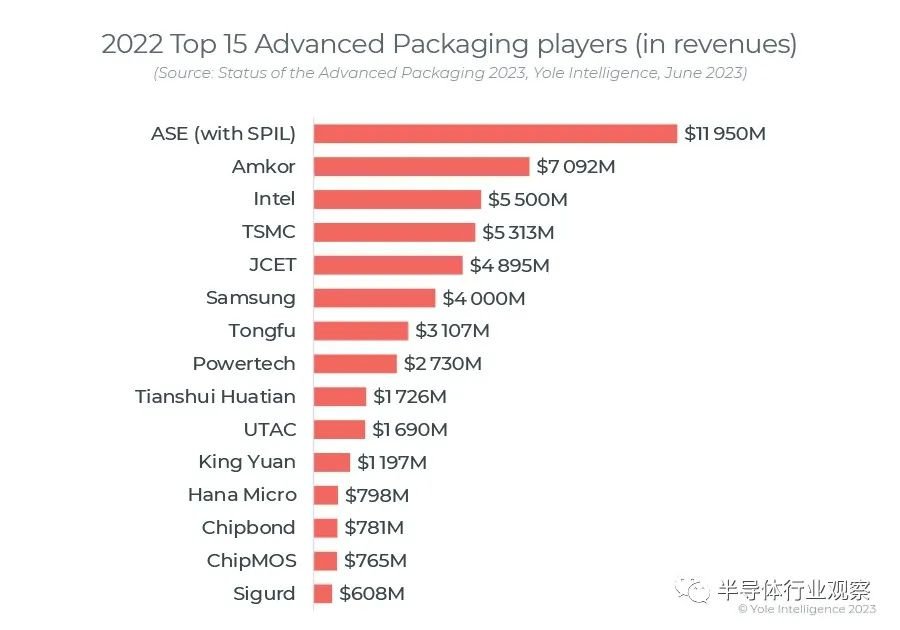

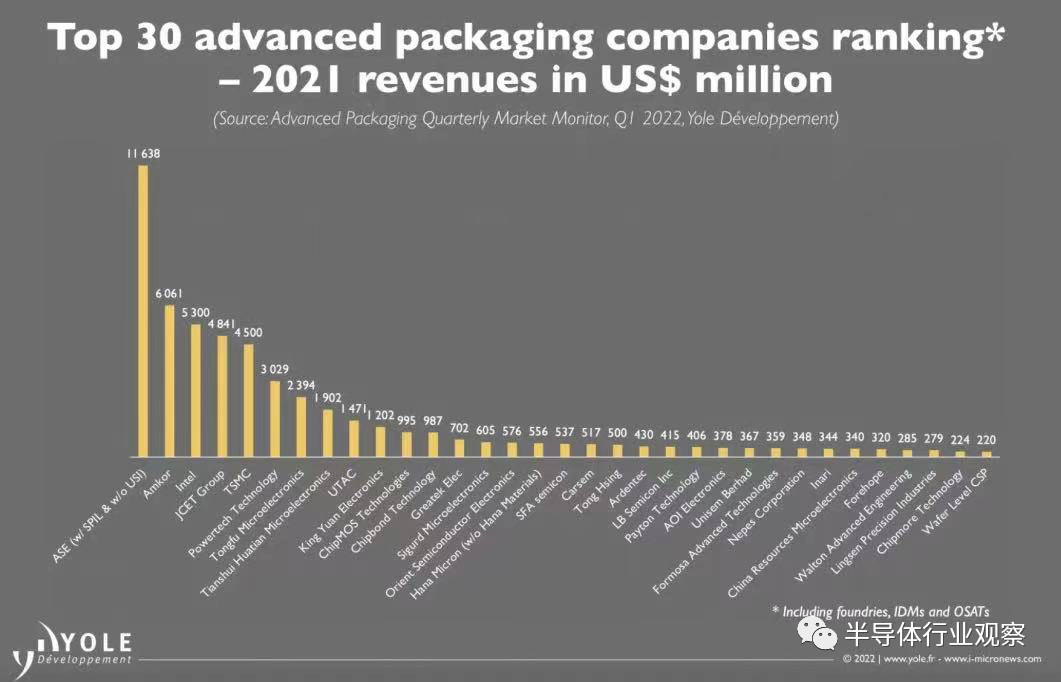

下圖是Yole Intelligence統計的2022年TOP15先進封裝廠商的排名情況。在先進封裝市場中,前七大廠商占據著主導地位。日月光繼續主導市場,遙遙領先於其他競爭對手。安靠緊隨其後。但如果對比前一年的排名情況,可以看出,晶圓代工廠臺積電和三星在先進封裝領域的勢頭發展迅猛,英特爾一直處於第3的位置。先進封裝已成為半導體創新、增強功能、性能和成本效益的關鍵,而先進封裝市場悄然成為晶圓代工廠的地盤。

具體來看,2021年臺積電排在第五位,營收為450億美元,2022年以531億美元的收入上升瞭1名,緊追第2名的英特爾。臺積電一直憑借其CoWoS生產和多樣化產品組合(包括3D SoIC、InFO_SoW和CoWoS變體)在高端先進封裝領域處於領先地位。英特爾在2022年大力投資先進封裝,但PC市場的疲軟等宏觀經濟因素影響瞭其2023年的核心業務。所以,今年,臺積電在先進封裝方面的投資目前來看是要遠遠大於英特爾的。

臺積電的CoWoS封裝技術(圖源:臺積電)

臺積電近段時間來表示,由於AI芯片訂單的高需求,其先進封裝需求遠大於現有產能,臺積電被迫緊急增加產能,並希望擴產速度越快越好。據報道臺積電承諾在2023年期間為 Nvidia處理額外的10,000個CoWoS晶圓。在AI應用的推動下,臺積電市值已重回5000億美元。臺積電還在上周新開瞭一傢3D Fabric封裝廠Fab6,這是臺積電首個一體式的先進封裝測試工廠,該廠已準備好量產臺積電SoIC封裝技術。

三星這兩年在先進封裝上的押註也非常大,2022年三星以400億美元的收入位居第六名。三星為高帶寬存儲器(HBM)和3DS產品、扇出面板級封裝(FO)和矽中介層提供先進封裝解決方案,從而實現高端性能產品。三星在去年12月專門成立瞭先進封裝部門(AVP),並宣佈其目標是用先進封裝技術超越半導體的極限。三星還從臺積電以及蘋果等公司挖來不少封裝技術領域的大牛。

三星在先進封裝技術上的優勢(圖源:三星)

自今年年初以來,三星一直在投資其Cheonan封裝生產線。另外據業內人士透露,三星還在加緊佈局FO,並計劃投資7500萬美元在日本建立相關產線,並在尋求加強與日本芯片制造設備和材料供應商的聯系,在FO領域,目前臺積電獨大,大約占據77%的市場份額,三星有意來分一杯羹。按照三星先前公佈的計劃,其目標是在2027年將先進制程產能較2022年提升3倍以上。

大陸廠商方面,長電科技2022年和2021年在先進封裝的營收相差無幾,被臺積電超越之後,排在第5。通富微電仍處於第七的位置,但是其這幾年的增速較快,2022年通富微電在先進封裝的收入由239億美元增加到瞭310億美元,漲幅達22%,主要原因系通富微電憑借7nm、5nm、FCBGA、Chiplet等先進技術優勢,不斷強化與AMD等行業領先企業的深度合作,鞏固和擴大瞭先進產品市占率。天水華天2022年受消費市場需求的下降,收入由190億美元減少176億美元,位於第9名。

臺系封裝廠商也受到終端市場產品需求下滑的影響,不少臺系封裝廠商的營收都有一定程度的下滑。

中國臺灣的力成科技(powertech)2022年收入下降瞭近30億美元,由2021年的第6掉到第8位。

第11位的京元電子原本是全球最大的專業純測試公司,近幾年來開始向封裝領域投資,京元電子的收入減少的幅度不大。

第13名的臺灣的欣邦科技(Chipbond)是一傢提供LCD驅動器從晶圓碰撞到封裝後端組裝處理的全套交鑰匙服務的公司,收入由98.7億美元下降到78億美元。

第14的ChipMOS是臺灣的芯茂科技,2021年排在第11位,落後瞭3名,收入由99億美元下降到瞭76億美元。

第15的臺灣的矽格股份(Sigurd)收入變動不大。

第10位的新加坡OSAT廠商UTAC收入也有所下降,2021年其排第9。UTAC成立於1997年,從內存測試和DRAM交鑰匙測試和封裝服務做起。2005年收購Ultra Tera (UTAC Taiwan) 以在臺灣建立業務並增加存儲設備測試和組裝服務;2006年收購NS Electronics Bangkok (UTAC Thailand) 進軍模擬封裝市場;2014年收購松下在新加坡、馬來西亞和印度尼西亞的3傢工廠,進軍汽車和工業終端市場。

值得一提的是,2021年還排在第16位的泰國的華納微電子(HANA Microelectronic),2022年輾轉已經來到瞭第12位,營收由55.6億美元增長到79.8億美元。

寫在最後

無論是晶圓代工廠的進擊,還是獨立測試廠擴充封裝業務。來自不同領域的參與者紛紛進入先進封裝,逐漸蠶食OSAT的市場,封裝界迎來瞭范式轉變。先進封裝已經不僅僅是傳統OSAT的地盤,不過OSAT仍然占據瞭65.1%大部分的市場份額。所以,盡管代工廠和IDM正在開發先進的封裝能力,但他們可能隻使用先進的封裝來吸引需要最先進技術的高端客戶,因此,不會擾亂整個OSAT業務。考慮到運營利潤率與前端制造業的顯著差異,它們預計不會擴展稱為核心業務,不過它們可能會跨入利潤更高的先進2.5D或3D封裝領域。

但是,在更高價值的先進封裝技術領域,後來者可能很難追上如臺積電、英特爾這樣的市場領導者,因為這需要巨大的技術投資來保證客戶的數量。盡管追趕者可能擁有先進封裝技術的研發水平,但是生產經驗也很重要。

不過這些晶圓廠商可能會尋求與其他封測廠的合作,來穩定產量,據悉,臺積電就將部分封裝產能交給瞭一些其他封測廠來做,因為他們面臨著迅速擴大的需求。所以小型封測廠商仍然有湯喝。

對於封裝廠商而言,要想在先進封裝技術中贏得更多的市場,需要在發展的初始階段最好就獲得錨定Fabless客戶,與這些客戶在早期的聯合開發設計顯得至關重要。一個代表的例子是臺積電在2016年與主要客戶緊密合作,發佈瞭創新的集成扇出(InFO)晶圓級系統。而且一旦客戶選擇瞭一個先進的封裝供應商,它很可能在未來的項目中也會承諾使用該供應商,通富微電和AMD是一個鮮明的例子。

發表評論 取消回复