本文作者:云也

刚刚,诺和诺德发布第二季度财报,万众瞩目的「药王」之争,也随之迎来了半年结算:

2023 年新晋的药王 K 药,第二季度延续增长趋势,收入 72.7 亿美元,同比增长 16%,高于分析师预期——整个上半年的战绩,定格在 142.17 亿美元(约合人民币 1020 亿元,够上海再建 8 个徐家汇中心 [注 1])。

图源:MSD 官网

而带着「最火减肥针」头衔,被太多人赋予极高期待的司美格鲁肽,却以 12 亿美元之差,再次屈居第二。

十岁生日礼物:滴~药王体验卡,续期!

年初荣登 2023 年药王宝座的时候,因为司美格鲁肽太过强势,许多人都认为, K 药拿到的不过是张「1 年期体验卡」。

K 药,Keytruda,默沙东旗下的帕博利珠单抗注射液,是癌症 PD-1 抑制剂领域厮杀出来的大明星。

10 年前,2014 年 9 月,K 药首次获得美国 FDA 批准上市,用于晚期恶性黑色素瘤患者,成为全球第二款获批上市的 PD-1 药物。

在时间上,默沙东或许只能说并未失了先机,但在上市后的适应症拓宽上,K 药可谓非常成功。

默沙东对于自己在 PD-1 领域的这一突破显然非常重视,有意凭借砸出全球规模最大的免疫肿瘤学临床研究项目,让 K 药从「冲锋舟」变身「航空母舰」。

十年之内,K 药在全球获批上市的适应证达到近 40 项,我国获批的适应证数量也达到了 13 个,是获批治疗瘤种最多的 PD-1 抑制剂。

图源:K 药用药指南

适应症的每一次拓展,带来的是适用患者人数的大幅增加,市场也就随之加速拓宽。上市仅第四年,K 药的销售额就达到 72 亿美元,跻身全球最畅销药物第 5。

到 2023 年,K 药 9 年累计为默沙东创收 1015 亿美元,不仅是默沙东的顶梁柱,是抗肿瘤药的天花板,也把 K 药推到了「药王」之争的最前台——踢走了十年老药王,修美乐。

修美乐笔 图源:drugs.com

修美乐,2002 年的最后一天获 FDA 批准上市,用于治疗类风湿性关节炎,是 FDA 批准的第一款全人源单克隆抗体药物。

上市后,雅培采取的进一步将适应症扩大到其他自身免疫性疾病的策略——很难说后续有多少药企,是跟修美乐学的这一招。

总之,到了 2012 年,制霸十年的传奇「药王」正式上位,最巅峰的时候,曾创下一年卖出 212 亿美元的纪录。

打江山易,守江山难。对于药王来说,延长花期至关重要的,就是专利——没有专利,仿制药就会蜂拥而至,药价难保,市场也必定会被瓜分。

但是咱们都知道,专利时限,各国法律说了算,药企如之奈何?

为了尽可能推迟仿制药上市,雅培和艾伯维围绕修美乐的各种适应症、生产流程、产品细节,精心打造了一座茂密的「专业丛林」。

在美国,修美乐共提交了约 250 项专利申请,90% 是在获批上市后申请的,截至 2022 年已有 130 项通过。于是,尽管修美乐的主要专利于 2016 年就已过期,但修美乐依旧在美国合法地维持着专利保护,直到 2023 年。

至此,我们就来到了 2023「药王」大战曾经激动人心的结算画面:

2024 年 1~2 月,各大跨国药企(MNC)陆续发布上一年度财报,修美乐终于脱下王冠,K 药以 250.11 亿美元(约合人民币 1796 亿元)上位成功。

图源:自己做的

然而,这一幕不过刚刚过去 6 个月,王座看上去就岌岌可危。

「现象级药物」司美格鲁肽:爆火全球,抢尽风头

踢场子的,正是这几年爆火全球的大明星——司美格鲁肽。

司美格鲁肽是 GLP-1 受体激动剂类降糖、减重药物,目前有两款产品。一款是诺和泰,每周 1 次,每次 0.25mg,0.5mg 或 1mg,最初作为糖尿病治疗药物,2017 年底在美国上市,2021 年 4 月中国上市,半年后即进入国家医保谈判目录。

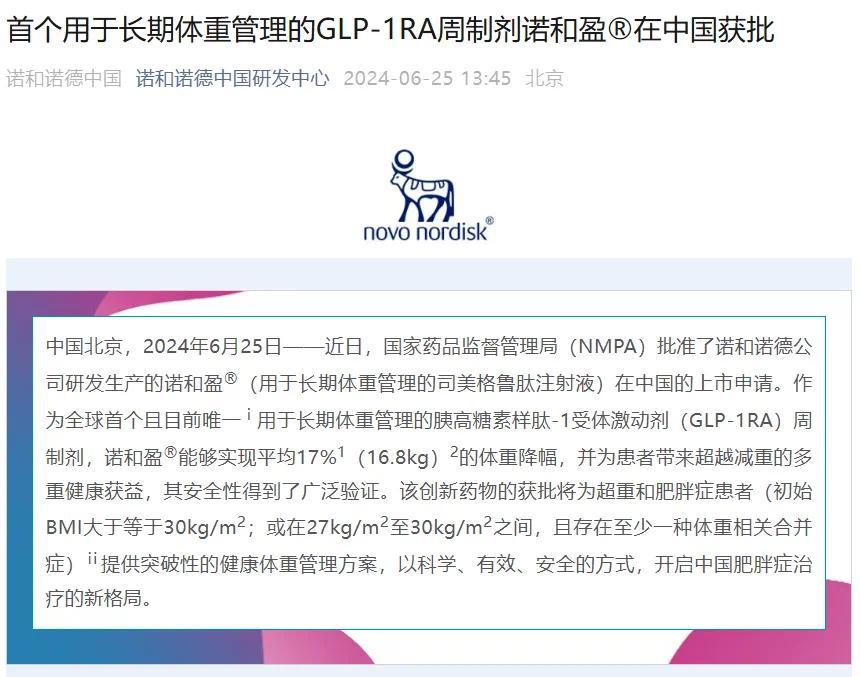

2021 年 4 月,另一款司美格鲁肽注射液诺和盈(每周 1 次,2.4mg)以「超重或肥胖」为适应症获美国 FDA 批准上市 [1],又在今年 6 月,万众期待之下获得国家药监局批准。

图源:参考资料 1

每周 1 针的便捷,加上优秀的减重效果,司美格鲁肽甫一上市便迅速火爆,渐成现象级药物,2022 年甚至一度发生全球性短缺,持续时间超过 1 年。

甚至 2023 年时,不少人认为如果不是产能问题,司美格鲁肽没准能给 K 药来个半道截胡。

当年,诺和诺德财报写道,糖尿病和肥胖症治疗领域销售增长 29%,至 1564 亿丹麦克朗(约人民币 1648 亿元);肥胖症治疗领域增长更高达 101% [2]。

这一增长主要由 GLP-1RA 类药物所驱动,仅司美格鲁肽全球销售额已达 109 亿美元,成为首个年销售额破百亿的 GLP-1RA 药物。

也就是说,销售额就从百亿美元跨上两百亿美元门槛,K 药用了 3 年,而司美仅用了 1 年。

若说 K 药是在一片红海中杀出重围,司美格鲁肽更有点个「药」英雄主义的味道:

横空出世,带来一个领域的飞升。

司美格鲁肽大火的数年间,摩根大通一再提高对减重领域的销售预期,去年更是直言:预计到 2030 年,在诺和诺德和礼来制药「双寡头」的推动下,GLP-1 类药物的年销售额将超过 1000 亿美元。仅仅半年后,BMO Capital Markets 就又把预期推到了 1500 亿美元 [3]。

图源:参考资料 3

显而易见,司美登顶药王,靠的是前辈们远不能比拟的适用人群规模。

首先,相比于修美乐的类风湿性关节炎、K 药的晚期黑色素瘤,降糖+减重,司美的这个基础市场已经无比庞大。

而在此基础上,司美格鲁肽同样没有放过适应症的拓宽。

当前,诺和诺德已针对司美格鲁肽开展超百项临床试验。其中,有部分适应症与糖尿病和肥胖产生的并发症有关,除心血管疾病风险外,还包括慢性肾病、心衰、非酒精性脂肪性肝炎、心血管疾病等。

更有甚者,司美格鲁肽还在扩充阿尔茨海默病、缺血性脑卒中、帕金森病、多囊卵巢综合征和外周动脉疾病等适应症。

如此众多的潜在适应症,司美格鲁肽比肩二甲双胍或许都指日可待。

在着力解决产能问题的情况下,2023 年,用于减重的诺和盈暴涨 407%,达到 46 亿美元;司美格鲁肽总收入 1458.11 亿丹麦克朗,合计 212 亿美元,以 38 亿之差惜败于 K 药 [2]。

但顺风顺水的挑战药王路之下,依旧暗流涌动。

此番药王之争,还有下半场

从新鲜热乎的半年报数据看,司美格鲁肽和 K 药的销售额差距只是区区 12 亿美元。但从股价应声盘前跌超 5% 可以窥见,单看第二季度,司美的表现可能并不符合外界预期。

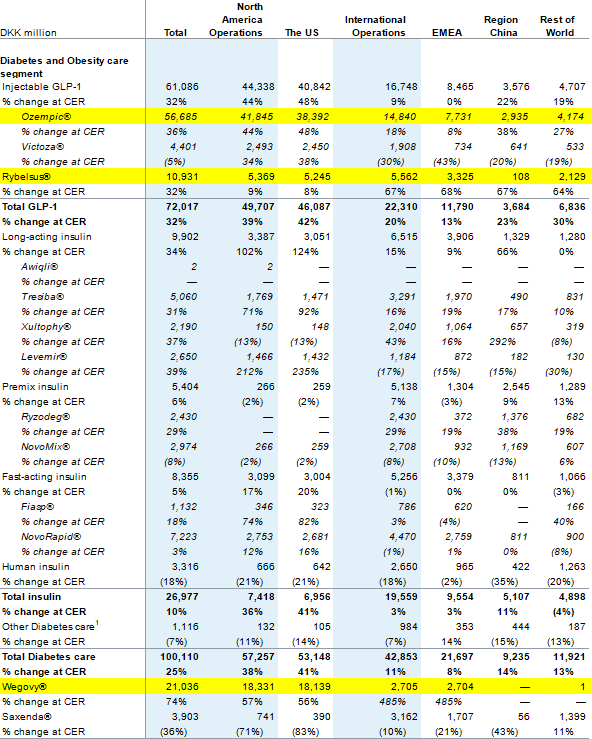

司美格鲁肽三个版本合计销售额约 130 亿美元。降糖注射版 Ozempic 83 亿美元,同比增长 36%;口服版 Rybelsu 16 亿美元,同比增长 32%;减重版 Wegovy 31 亿美元,同比增长 74% [4]。

3 款司美格鲁肽半年销售情况 图源:参考资料 4

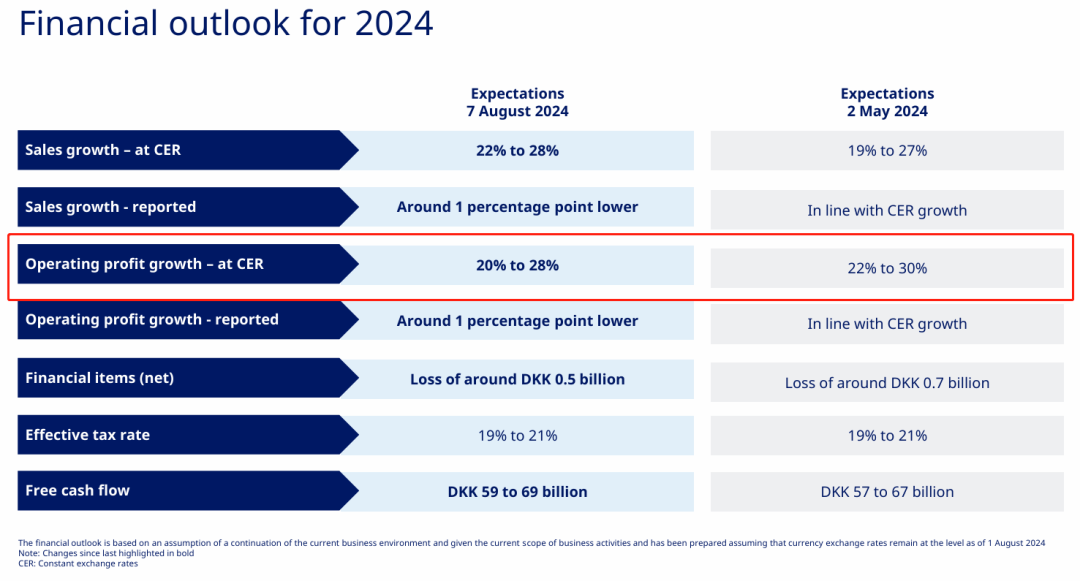

虽然增长数据依然不错,但却低于此前伦敦证券交易所集团等机构的预期。诺和诺德也在公开报告中下调了 2024 年全年的营业利润预期,目前预计增长率在 20~28% 间,低于第一季度预期的 22~30% [5]。

诺和诺德全年预期 图源:参考资料 5

难道司美格鲁肽 2024 年的药王之战,还会复刻去年的失之毫厘吗?

回顾历任药王,最大杀手,莫过于失去了专利保护。

新药王们当然不能例外。

2028 年,K 药核心专利化合物氨基酸序列将在美国和中国市场到期而失去保护。目前,已有近 10 家药企的生物类似药进入临床试验阶段。

当然,在这方面司美格鲁肽可能更急。2026 年,中国和印度的司美格鲁肽原研专利都将到期,但凡有点多肽药物研发能力的企业,都早在绸缪。

印度四大仿制药巨头都已宣布下场,中国 CDE 官网则显示,目前进入 Ⅲ 期临床的就有华东医药、博唯生物、四环医药、珠海联邦、齐鲁制药、石药集团等不下十家,甚至已有两家已在排队等着上市。

毕竟,谁能斩获首仿司美格鲁肽,尤其是首个减重适应症的司美格鲁肽,可谓兵家必争——2026,谁都想挤上起跑线。

除了这些仿制药,还有一大堆 GLP-1 在分割司美格鲁肽的市场。例如被业内称作司美格鲁肽最强对手的替尔泊肽。

替尔泊肽是全球首款且唯一的 GIPR/GLP-1 双靶点激动剂,该药的 2 型糖尿病、减重适应证分别于 2022 年 5 月、2023 年 11 月获美国食药监局(FDA)批准。

替尔泊肽在中国的上市进程更是非常迅速,今年 5 月 21 日 2 型糖尿病适应症获批,7 月 21 日减重适应症获批——可以说在中国市场,替尔泊肽几乎追回了进度差。

图源:礼来

根据礼来财报,2023 年,替尔泊肽全年整体销售额达到 53.39 亿美元,同比大增 970%。

于是,K 药前有堵截后有追兵的处境,司美也要体验一把了。

仅从半年报看,战况确实比去年年底更加焦灼。司美格鲁肽没有预想中的强势,但增长趋势仍在,庞大的市场仍在。

药王之争下半场,值得一看。

注 1:上海市计划在徐家汇商圈的核心地带打造「徐家汇中心」,总建筑面积约 80 万平方米,含高 220 米的 T1 塔楼、高 370 米的 T2 塔楼(建设中),1 座高层酒店、7 层商业裙房和 6 层地下室,曾公布预计总投资约 200 亿元。

各药品销售金额、研究和申报上市信息均来自药企官网历年公开信息

發表評論 取消回复