對於全球債券和外匯市場的交易員而言,本周央行層面的意外消息可謂一個接著一個——先後有兩傢全球主要央行,從原先市場預期的“不太可能”加息,最終卻出人意料地采取瞭加息行動。

而有鑒於眼下距離美聯儲下周的議息會議隻剩下瞭不到一周的時間,所有的市場懸念如今都指向瞭一個方向:美聯儲會不會引爆下一個“意外”?

澳加央行本周雙雙“意外”加息

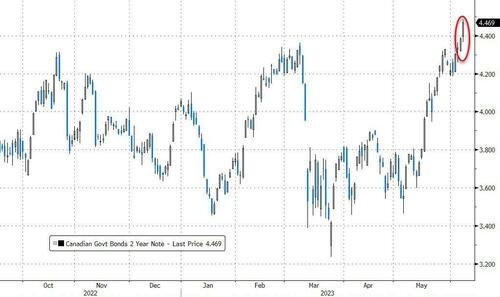

在隔夜,加拿大央行最新恢復加息的決定可謂震撼瞭全球債券市場,突顯瞭各國央行在努力減緩經濟活動和抑制通脹之際,所依然面臨的艱巨任務。

以行長麥克勒姆(Tiff Macklem)為首的加拿大央行政策制定者,周三決定將基準隔夜利率上調25個基點至4.75%,這也意味著在過去兩次會議暫停加息後,加拿大央行重新按下瞭“加息鍵”。

市場反應如此之大的原因,一方面在於加拿大央行重啟加息的行動本身就意義重大,而另一方面也在於市場人士在本周會議前幾乎鮮有人預料到這一點。媒體的調查顯示,在周三加拿大央行決議之前,僅有約五分之一的經濟學傢預計到本次加息,從市場定價來看,也認為本次加息的可能性很小。

除瞭加拿大央行之外,更早之前澳洲聯儲的加息行動,其實也是一次出人意料之舉。

澳洲聯儲周二將關鍵利率上調25個基點至4.1%,為2012年4月來最高水平。與加拿大央行類似的是,澳洲聯儲此前也曾在今年4月暫停加息過一次,但在察覺到服務業通脹加速,勞動力市場緊張和樓市復蘇等諸多信號後,在5月就立刻再度恢復瞭加息。

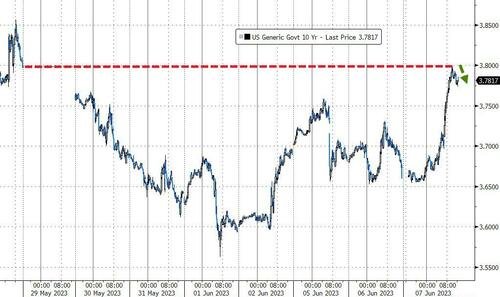

(隔夜利率市場對美聯儲加息定價全面攀升)

富達投資(Fidelity Investments)的投資組合經理、加拿大央行前顧問David Wolf周三在接受媒體采訪時表示,“通常在加拿大發生的事情,在美國沒有人會關心。但在當前這種情況下,我認為人們正在接受這樣一個潛臺詞——即也許所有央行都沒有像人們想象的那樣接近完成任務。”

花旗集團經濟學傢在一份報告中也寫道,“其他地區的貨幣政策既說明瞭過早暫停加息的經濟風險,也說明瞭通脹復蘇引發‘意外”加息的可能性。美聯儲暫停加息可能會在美國有類似的經歷,一旦政策利率不夠緊,央行(包括美聯儲)可能會做出反應,盡早加息。”

他們的基本預測顯示,美聯儲下周將再次加息25個基點。

蒙特利爾銀行全球資產管理公司固定收益和貨幣市場主管Earl Davis則指出,“本周,我們在澳大利亞和加拿大看到瞭兩個央行決策的意外。這會是煤礦裡的金絲雀嗎?美國市場正在意識到,美聯儲也可能會帶來意外。”

從美國市場隔夜的表現看,各期限美債收益率紛紛出現瞭大漲。其中,2年期美債收益率漲8.8個基點報4.565%,5年期美債收益率漲13.3個基點報3.943%,10年期美債收益率漲13.4個基點報3.8%,30年期美債收益率漲10.5個基點報3.951%。

美債收益率的大幅攀升,也令科技股在周三明顯承壓。科技股集中的納斯達克綜合指數全天下跌1.3%,這是該指數自4月中旬以來表現最糟糕的一天。此外,羅素2000指數隔夜跑贏納指的幅度,創下瞭自2021年3月初以來的單日之最。

仿佛突然之間,股市多頭也開始重新關心起瞭飆升的美債收益率……

發表評論 取消回复