在9月激進降息50個基點後,當初鴿到極致的美聯儲,如今看來似乎把“全世界都虛晃瞭一槍”……

本周三,新西蘭聯儲繼美聯儲之後,也開始把降息的步子放大至瞭50個基點,這也是第二傢以這一超常規幅度進行降息的G10央行。然而,眼見著各國央行在美聯儲的領頭下,降息步伐開始越來越快,美聯儲的鴿派們卻似乎逐漸“啞火”瞭!

隨著上周五遠超預期的美國非農就業數據,令市場對美聯儲激進降息的預期迅速降溫,人們對美聯儲11月議息會議的走向猜測,也逐漸從究竟會降息25個基點還是50個基點,變為瞭美聯儲會不會跳過11月降息。而美聯儲官員近來的講話,“鴿味”也開始日益變淡,同時“謹慎”意味則愈發濃厚——“均衡”、“基於數據”等字眼成為瞭官員們的口頭禪。

這也直接引發全球金融市場與三季度相比,出現瞭幾處明顯的轉變:

“全球資產定價之錨”10年期美債收益率升破瞭4%,強勢美元則在過去一周多的時間裡明顯“蘇醒”……

行情數據顯示,ICE美元指數在本周三進一步觸及瞭八周來的最高位。彭博美元綜合指數更是已連續八個交易日上漲——這是自2022年4月以來最長的連續上漲勢頭。

周三,美元兌所有G10貨幣均出現瞭上漲,對當天經歷央行降息的紐元漲幅更是尤為明顯!

巴克萊外匯策略師Skylar Montgomery Koning表示,“9月份勞動力市場報告發佈之時,市場情緒還一度仍然非常看跌美元。(而如今)美元看跌頭寸的持續平倉可能會進一步支撐美元。”

據兩位駐歐洲的交易員表示,最近幾天,當地企業一直在買入美元兌英鎊,而對沖基金則繼續增加美元兌日元的多頭倉位。自上周非農就業報告發佈以來,歐元看跌期權結構也備受追捧,下個月美國大選前的市場情緒,對美元來說是三個多月以來最樂觀的。過去11天中,持有美元看漲期權相對於主要貨幣的溢價有10天出現瞭上漲。

TJM歐洲董事總經理Neil Jones表示,這是持續、逐步減少美元空頭頭寸的過程。他補充稱,亞洲和中東的長期投資者正在拋售歐元和英鎊,因為他們已經放棄瞭長期以來對這些貨幣的看漲觀點。

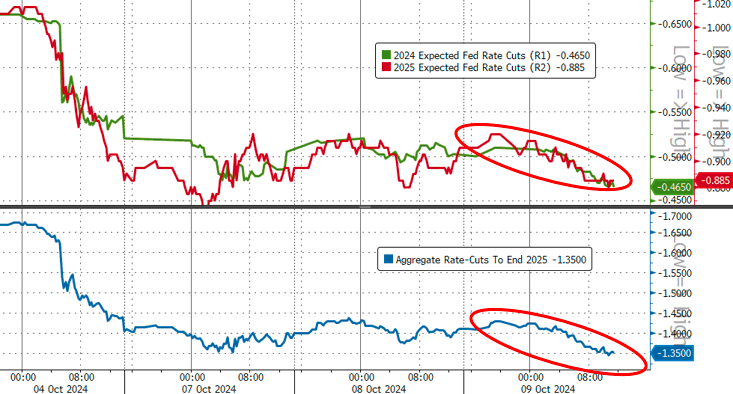

從利率期貨市場的定價看,目前交易員們預計美聯儲年底前將累計降息約44個基點,遠低於本月初的近70個基點。在本月初,市場對於美聯儲下月究竟將降息25個基點還是50個基點還一度猶豫不決,但如今能否順利實現降息也已非板上釘釘——下月按兵不動的概率達到瞭約17%。

各期限美債收益率周三也進一步出現瞭走高。截止紐約時段尾盤,2年期美債收益率漲6.6個基點報4.03%,5年期美債收益率漲7.3個基點報3.924%,10年期美債收益率漲6個基點報4.077%,30年期美債收益率漲5.2個基點報4.346%。

目前,素有“全球資產定價之錨”之稱美國10年期國債收益率已來到瞭七周來的最高位,而對利率預期更為敏感的兩年期美債收益率,在過去六個交易日中則有五個交易日上漲。

美聯儲到底在唱哪出?

事實上,許多投資者眼下可能會對美聯儲究竟在“唱哪出”感到困惑,不太理解為什麼在一次激進的降息之後的短短幾周,一切就都變瞭。其實,美聯儲內部自身或許也對上月50個基點降息的決定分歧重重——周三公佈的美聯儲紀要已經鮮明地揭露出瞭這一點。

財聯社早在三周前就曾在《真以為隻有一張異議票?反對大幅降息的美聯儲官員可能遠比想象中多》的預判文章中提醒過投資者,對於上月降息50個基點的決定,美聯儲內部的反對聲可能絕不隻有“鷹王”鮑曼一人,而最終,周三的會議紀要透露的核心信息,恰恰便是我們三周前的斷言。

周三公佈的會議紀要顯示,

“絕大多數”的與會者同意降低聯邦基金利率50個基點,然而也有“一些與會者”表示降息25個基點會是更好的選擇。更絕的是,還有一些“50黨”當眾騎墻,表示自己其實本來也可以支持降息25個基點的決定。

認為降息25個基點更加合理的一派強調,采用超預期降息的模式,與美聯儲逐步降低政策利率的意圖不符。同時經濟數據本身隻支持降息,但並不指向超規格的降息。

萬神殿宏觀經濟學高級美國經濟學傢Oliver Allen寫道,會議紀要“對美聯儲降息態度描繪瞭一幅略顯謹慎的圖景”,並且“表明對降息50個基點的不安情緒並不僅限於理事鮑曼一人。”

LH Meyer/Monetary Policy Analytics 經濟學傢Derek Tang則指出,“鷹派的基調是,‘如果這(50基點降息)是你想要的,我們就給你這個’。但其實很多人在當次會議上都希望降息25個基點。對於會議紀要中“絕大多數人”支持降息50個基點的措辭,Tang認為這其實也是一個相對“罕見的說法”。因為如果真的內部意見高度一致,美聯儲通常會用幾乎所有人都支持這一點來表述。

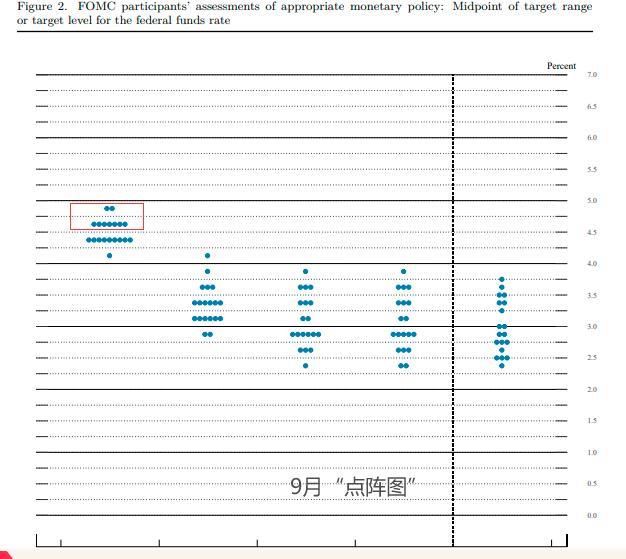

值得一提的是,從美聯儲9月會議後發佈的點陣圖來看,其實我們也能大致判斷出會議紀要中所指的“一些與會者表示降息25個基點會是更好的選擇”中的“一些”,以及其他騎墻派人數大致是多少。

9月決議發佈的最新利率點陣圖顯示,有多達七位官員預計年底聯邦基金利率目標區間將落在4.5%-4.75%,這表明他們預計美聯儲隻會在今年最後兩次會議中的一次會議上降息25個基點。點陣圖上更是有“兩個點”(兩位決策者)認為,美聯儲今年下半年的政策利率將不會再發生任何變化。

不難預言的是,這最鷹派的兩個點幾乎鐵定會認為上月應降息25個基點,而第二層的七個點中,也會有數人處於“一些”的鷹派范疇之中。

無論如何,在美聯儲9月決議三周後的今天,人們其實也不必再太多在意這份美聯儲紀要,因為如今看來,美聯儲11月還降不降息都已經成為瞭一個疑問。至於美聯儲究竟是“故意”以鴿派姿態虛晃瞭全世界一槍,還是其自身也被美國數據“欺騙瞭”,抑或在今年的大選前還有更多的“考量”,或許隻有鮑威爾本人心知肚明……

在經濟數據層面,我們目前想與投資者分享的一張很有意思甚至戲劇性的圖表,是花旗的美國宏觀經濟驚奇指數。該指數衡量美國經濟數據實際表現與預期間的差異。不難看到,在美聯儲9月決議前,該指數曾長期處於負值,這直接推動瞭市場激進降息預期的持續升溫……

但在過去幾周,該指數卻已神奇般地迅速轉為瞭正值,並來到瞭逾半年的新高。要知道,美聯儲降息的滲透效應可不會那麼快,而且目前的一系列數據大多也都是至少9月或更早前的數據。

那麼,鮑威爾是否自己也被美國數據在降息前後的差異性表現“擺瞭一道”呢……

最後,需要提醒投資者的是,美國月度CPI的“大考”,今晚可是又要來瞭!

發表評論 取消回复