美東時間6月12日,美聯儲在FOMC會議後維持瞭利率不變的決議,將聯邦基金利率目標區間維持在5.25%—5.5%的水平,並維持此前的縮表規模。隨著2024年過半,早前對於美聯儲降息的預期已經多次落空,市場對年內多次降息的預期逐步走弱,而有關降息開啟的時間點,也早已挪至四季度。

隨著降息預期的後移,周圍的環境變化已經與過往有瞭不少的區別。歐盟區此前一反常態提前啟動瞭降息,而年內持續上行的金價也因為央行購金需求的變化而暫停瞭漲勢。待到美聯儲降息開啟時,其帶來的影響或許已經發生瞭不少變化。結合美國5月的通脹數據,本文將對美國當前的降息預期情況進行解析,以及對降息執行後的市場演變進行預測。

通脹重現下行趨勢

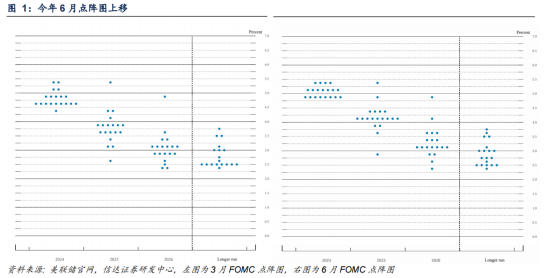

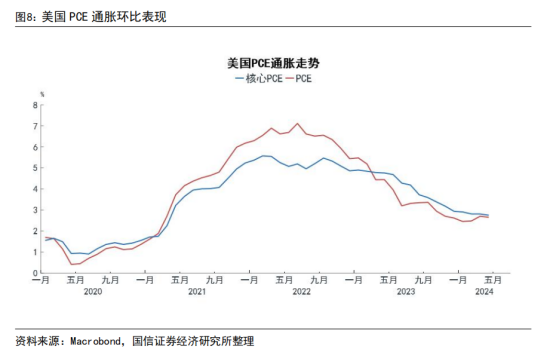

先從決定降息預期的關鍵要素:美國通脹預期說起。2024年至今,美國通脹數據的波動是影響美聯儲降息預期的最核心要素。2023年10月以來,美國的核心CPI進入瞭平臺期,較高的通脹粘性使得事先決定的通脹目標一直達不到預期。截至本次議息會議結束後,美聯儲官員對2024年聯邦基金利率的預期已經縮減至5.1%,即2024年僅含有一次25BP降息的幅度。

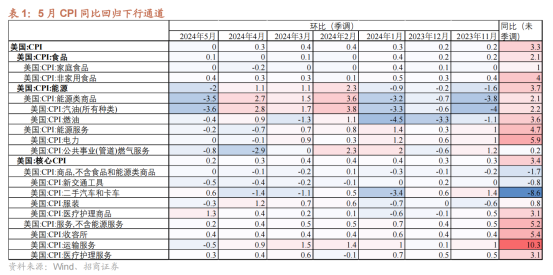

通脹的粘性表現在5月是得到瞭好轉的。2024年5月,美國整體CPI環比讀數為0%,前值為0.3%,同比讀數為3.3%,前值為3.4%;核心CPI環比讀數為0.2%,前值為0.3%,同比讀數為3.4%,前值為3.6%。5月美國PPI同比增速為2.2%,較4月回落0.1個百分點,不及市場預期的2.5%。核心PPI同比由4月的2.5%回落至2.3%,同樣低於市場預期。相較於一季度的數據反復而言,5月的美國通脹延續瞭4月通脹緩解的趨勢,且通脹下行的幅度超過瞭市場的預期。

具體拆分來看,美國通脹數據的緩解,主要是由於能源端的價格回調以及核心商品端的數據向好所致。能源方面,5月能源CPI環比由1.1%降至-2%,能源商品環比由2.7%降至-3.5%,汽油項環比-3.6%,燃油項環比-0.4%。能源服務環比收窄至-0.2%,其中電力0%,公用燃氣服務-0.8%。一方面是由於佈倫特原油價格5月明顯走低,另一方面也與高利率影響下美國對原油需求下降的影響在內。但能源數據一直以來以波動劇烈而著稱,且6-8月是美國傳統的燃油需求旺季,或對原油需求產生支撐。

核心商品部分,環比讀數為0%,同比讀數則為-1.7%,顯示其對通脹降溫的作用性。具體來看,新交通工具環比-0.5%,二手車和卡車環比由-1.4%升至0.6%,服飾環比增速由1.2%回落至-0.3%。被認為粘性最強、與工資漲幅綁定最密切的醫療服務環比漲幅下降0.11個百分點至0.34%,在一定程度上證明瞭美國的通脹預期回落是有效的。隨著美國老年人數的增長和退出勞動力市場的趨勢,醫療護理的需求越來越高,也是新增非農的主要增加項。

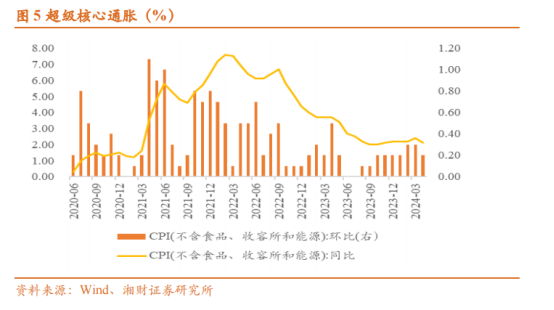

核心服務環節,分項中粘性最高的依舊是住房項通脹,環比數據連續四個月維持在0.4%的水平,同比數據也僅下降0.1%至5.4%。運輸服務、醫療服務環比增速則繼續維持下行趨勢。值得一提的是,鮑威爾關註的超級核心通脹(核心CPI扣除住房項)同比回落至1.9%,環比下降至0%。超級核心通脹已經降至2%以下。

整體來看,5月美國CPI整體延續瞭4月的回落趨勢,某種意義上反映瞭2024年一季度的通脹擾動更像是一股噪音,長期來看美國通脹數據依舊在溫和下降的軌道上。若CPI通脹能夠延續該走勢,持續運行在波動下行的通道中,年內降息預期則有望迎來發揮空間。

開啟降息需信心修復

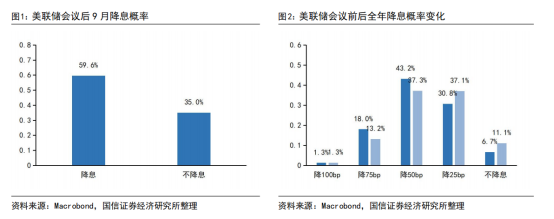

5月美國CPI與PPI同比增速均有所回落,通脹緩解的趨勢讓市場對年內執行降息有瞭一定的信心,但這一信心在6月的FOMC會議後有所下降。整體來看,6月的FOMC議息會議是“偏鷹”的一類,其發言與市場反響來說均是如此。

從美聯儲主席鮑威爾的發言來看,2%的通脹目標依舊是主要目標。鮑威爾在媒體會上明確表示對於今年底核心PCE通脹降至2.8%的預測值沒有信心,並堅持“除非我們有更多的信心通脹正在持續回到2%的水平,否則不適合降低利率和開始放松貨幣政策”。但從截至目前的通脹數據來看,想在年底之前達到這一目標,或者說擁有這樣的趨勢,尚存在不小的差距。

對於近期的通脹數據走勢,鮑威爾整體上是表示肯定的,其對於去通脹的觀點從“缺乏進展”改為“取得進一步進展”。但同時,鮑威爾開始強調雙側風險另一頭,即過度緊縮沖擊就業。關註就業市場狀況靈活調整政策立場。認為就業強勁但在降溫,關註到瞭失業率上升,認為是一項重要的數據。

由於一季度的通脹走勢“停滯”,美聯儲票委對通脹數據的預期是有所上調的,盡管目前通脹下行的趨勢出現端倪,但是隨著美國後續進入大選時期,下半年的通脹數據,尤其是能源端的數據或存在擾動。同時,美聯儲已經著手建立就業指標-降息之間的聯系,後續美聯儲的降息將參考就業數據的變化,為美聯儲的降息再次帶來幹擾性。

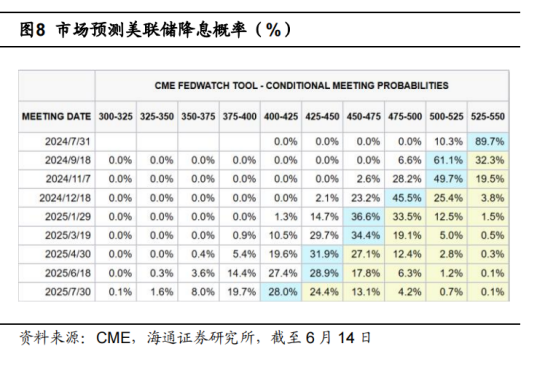

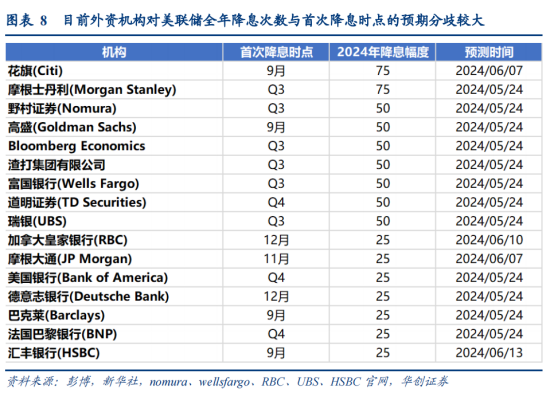

6月議息會議結束後,CME期貨對美聯儲降息還是有瞭明顯的改善。市場預期美聯儲大概率降息時點由上一周的11月提前至9月,年內預期降息次數由上周1次增加至2次,全年降息幅度為50BP。但需要註意的是,目前市場在這方面的分歧還算挺大的。外資機構對美聯儲的降息預期也一直存在波動,全年的降息次數是一次還是兩次,首次降息時間是在9月還是在12月,都要看後續一段時間的通脹數據表現。

截至6月14日,10年期美債名義收益率為4.20%,較上一周回落23BP。其中,10年期美債實際收益率較上一周回落10BP至2.03%,10年期通脹預期較上一周回落13BP至2.17%。黃金方面,COMEX黃金期貨收漲1.31%報2348.4美元/盎司,整體處於高位震蕩行情中。由於受到央行暫停購金以及降息預期改變的符合影響,金價前期已經通過回調消化瞭較多幅度的漲幅,但或許會需要更多時間來震蕩蓄勢。

總體而言,美聯儲的通脹政策主要還是受通脹數據所左右,盡管5月的CPI數據表現較好,但是在經濟維持增長的背景下,單次的通脹數據改善並不足以讓美聯儲下定降息的決心。三季度將是美聯儲驗證數據,落實政策的主要時間點。

歐美降息節奏錯位

對於美聯儲而言,降息將是2024年度最值得關註的事項之一,但從全球視角來看,美聯儲降息的信號作用卻在隨著時間的推移而慢慢減弱。這種跡象隨著日前歐盟區的提前降息操作而得到瞭驗證。

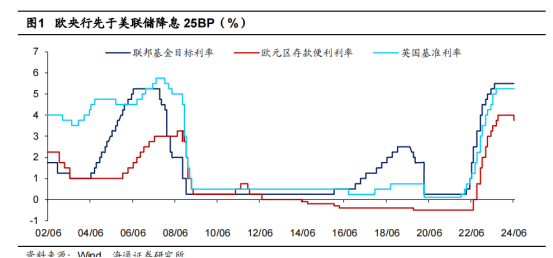

6月6日,歐洲央行宣佈下調歐元區三大關鍵利率,降幅均為25個基點,存款便利利率、主要再融資利率、邊際貸款利率分別下調至3.75%、4.25%和4.5%。這是歐央行自2022年7月開始加息以來的首次降息。盡管此前歐洲央行官員已經多次在公開講話中透露瞭即將降息的意願,但先於美聯儲執行降息,也反映出瞭一些需要註意的市場信號。

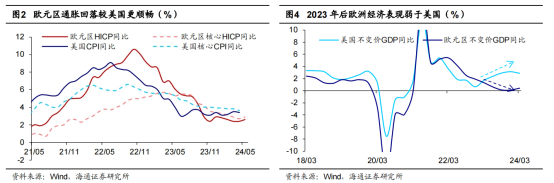

其一便是全球央行的降息節奏開始加速。2024年以來,諸如瑞典、加拿大等國傢已經先於歐盟執行瞭降息,而英國央行此前也曾表態將於夏季開啟降息。從原因上看,是因為在經濟韌性和通脹粘性方面,歐洲各國顯然有著和美國不同的國情。截至2024年5月,歐洲區的核心通脹讀數已經回落至2.9%,相較美國而言進度更快。而截至2024年一季度,歐洲各國的GDP增速大多都以告負為結局,其在消費、投資、行業景氣度方面都弱於美國,經濟需要通過降息來維持/重振。

而歐洲先美國一步進行降息舉措,某種程度上也反映瞭美歐之間的步調不再“同心同德”。盡管當前情況下,歐洲未必會在7月份進行連續的降息,其官員也表示在6月之後會采取更謹慎的態度,且同樣有不少國傢放緩瞭自身的降息步驟以配合美聯儲的降息。但在韌性方面,美國經濟在短期內依舊具有韌性,勞動力市場的穩定使得美國的降息更具操作空間。隨著時間進入三季度,歐盟與美國的利率或在兩地不同國情的影響下拉開進度差。

從全球視角來看,全球的降息潮對於制造業來說無疑是好事。隨著歐盟央行的降息推進,歐元區的需求端有望帶動消費需求以及補庫存需求,而美國維持高利率的環境對於消費制造來說並非好事。若這一趨勢延續至四季度,無論是利率債方面的機會,還是進出口制造業股票方面的機會,或許都是歐洲區會強於美國。

跳脫出產業,僅看利率影響的話,隨著全球降息潮的開啟,中國的利率恐怕也將面臨進一步的降息壓力,今後繼續降準和降息的政策調整空間仍然存在。而全球利率資產逐步下行的環境中,高息/紅利類的資產優勢仍在延續,對於2024年的二級市場來說,紅利資產或許會是一條相對堅韌的主線。

發表評論 取消回复